Mesmo com previsão de leve crescimento nas vendas em 2023, empresas precisarão ter maior controle sobre os custos da operação.

Apesar da incerteza sobre os rumos da economia brasileira em 2023, a perspectiva é positiva para o comércio eletrônico. Pelas projeções da Associação Brasileira de Comércio Eletrônico (ABComm), o faturamento de 2023 deverá avançar 5% em relação a 2022, totalizando R$ 185,7 bilhões.

“A previsão coincide com a consolidação do e-commerce, à medida que as pessoas voltaram a comprar nas lojas físicas. Mas o ritmo de crescimento será mais lento, se comparado ao boom de 2020”, analisa Rodrigo Bandeira Santos, vice-presidente da ABComm, que representa empresas de varejo e prestadores de serviços nas áreas de tecnologia da informação, mídia e meios de pagamento.

Já o número de pedidos poderá atingir a marca de 395 milhões em 2023, gerados por 88 milhões de compradores, destaca Santos. No ano passado, segundo a associação, foram 301,1 milhões de pedidos, puxados por 77 milhões de compradores, com tíquete médio mantido em R$ 420.

Nessa mesma direção, a Neotrust, empresa que monitora vendas reais do varejo digital, aponta um crescimento tímido em 2023 sobre 2022, diz Luis Cambraia, head of sales da companhia, sem mencionar a variação estimada. Os dados da empresa apontam movimentação de 379,2 milhões de pedidos em 2022, variação de 0,4% em relação ao ano anterior. No mesmo p período, o faturamento caiu 4,2%, para R$ 168,7 bilhões.

Os dados de mercado podem variar de acordo com a base pesquisada. A 47ª edição do relatório Webshoppers, elaborado anualmente pela NielsenIQ eBit, destaca, por exemplo, que a quantidade de pedidos cresceu 7,9% em 2022, na comparação com o ano anterior. Mas houve baixa geral de 7,5% no tíquete médio, nas 12 categorias analisadas.

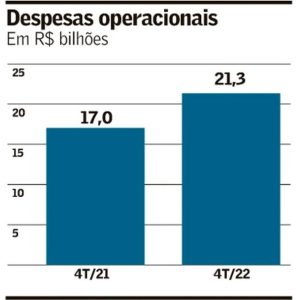

A tendência de mais vendas on-line de produtos de menor valor, assim considerados aqueles que custam abaixo de R$ 300, deverá permanecer em 2023. Dessa maneira, controle sobre custo de frete e prazo de entrega assumem caráter ainda mais nevrálgico para as operações das empresas em cenário de juros altos, escalada inflacionária, pressão por rentabilidade e disciplina de caixa, além do risco de uma crise de crédito por conta do caso da Americanas.

“A logística vem ganhando espaço como um dos diferenciais competitivos”, afirma Santos, da ABComm. Frete no Brasil é caro e precisa ser encarado como investimento no cliente, argumenta. Segundo Cambraia, da Neotrust , no ano passado muitos lojistas passaram a zerar o frete para não perder clientes. “Ações como essa devem ser tendência para o e-commerce em 2023, especialmente em datas sazonais”, prevê.

Outras inciativas incluem condicionar o frete grátis a um valor mínimo de compra. “E cada vez mais a entrega de urgência, ou programada, fará parte da oferta das empresas para atrair consumidores. Nesse segundo caso, o consumidor já considera que o frete é por conta dele”, acrescenta Santos. De acordo com Cambraia, 59% das compras no e-commerce em 2022 ofereceram frete grátis, a maior porcentagem desde 2019.

A pesquisa Webshoppers da NielsenIQ eBit informa que, em 2022, 49% dos pedidos tiveram frete grátis, aumento de três pontos percentuais em relação a 2021. O estudo também indica que quanto mais distante está o consumidor dos centros de distribuição dos produtos, menos consegue frete grátis. De acordo com o relatório, 60% das compras entregues em cidades do Sudeste tiveram frete grátis. No Nordeste, esse percentual cai para 17%; no Sul, para 12%; no Centro-Oeste, para 6%; e no Norte, para 5%.

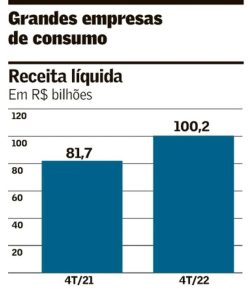

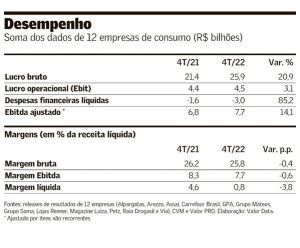

Não por acaso, os planos de grandes players do setor passam pela descentralização de seus pontos de distribuição, a fim de atender clientes diretos ou consumidores que compram de vendedores reunidos nos marketplaces que administram. Três deles – Via (dona de marcas como Casas Bahia, Ponto Frio e Extra), Magazine Luiza (que opera o Magalu, além de Kabum, Netshoes, Zattini, Shoestock e Época) e Amazon Brasil – mantêm expectativas positivas para 2023. “Vamos, sim, crescer o GMV, preservando a rentabilidade”, afirma Fernando Gasparini, diretor-executivo de logística da Via. GMV é a sigla para Gross Merchandise Volume, métrica que calcula as vendas por canais digitais. Em 2022, o GMV da companhia atingiu R$ 44,3 bilhões, queda de 0,5% sobre 2021. A receita líquida da Via anotou R$ 30,8 bilhões, repetindo o ano anterior, com prejuízo líquido de R$ 342 milhões, mostra o balanço financeiro.

Entre os projetos da área de logística, Gasparini cita a recente implantação do sistema de gestão automatizada (WMS) no Centro de Distribuição da empresa em Jundiaí (SP). “A expectativa é que a ferramenta atinja 90% da malha logística da Via e de seu ecossistema ainda em 2023, o que garantirá ainda mais a integração digital demandada especialmente pela área de e-commerce”, explica. O projeto é parte da estratégia da Via de buscar soluções que tornem as entregas mais rápidas e sustentáveis.

A Via conta com 30 CDs espalhados pelo Brasil e 1.133 lojas que funcionam como mini-hubs para entregas de última milha e recebimento de mercadorias em 450 cidades, tanto dos produtos próprios como dos 151 mil sellers do marketplace. No ano passado, a companhia comprou duas logtechs, a partir das quais lançou serviços de fulfillment e full commerce para sellers, como também no mar aberto (fora de sua carteira de clientes).

Segundo o balanço financeiro, a malha própria de logística sustentou 72% de todas as entregas de produtos vendidos diretamente pelas marcas da Via, que representaram 4,5 vezes o volume de 2019. Em função dessa estrutura, Gasparini observa que, atualmente, cerca de 15% das entregas da Via estão disponíveis para que aconteçam no mesmo dia.

O Magazine Luiza também conta com a abrangência da malha e omnicanalidade para impulsionar as vendas. “Na logística, os nossos sellers têm à sua disposição toda a estrutura do Magalu”, afirma Felipe Cohen, diretor de operações do marketplace da empresa, que fechou 2022 com 260 mil sellers.

Com e-commerce total, entre venda de produtos próprios e de terceiros, a companhia obteve GMV de R$ 43,3 bilhões (crescimento de 9% sobre 2021), sendo R$ 15,4 bilhões sustentados pelo marketplace (aumento de 18%). De acordo com o diretor, o foco é ampliar ainda mais as entregas dos sellers pelo Magalu Entregas, já responsável por 80% dos pedidos, dos quais 43% são entregues em até 48 horas, diz Cohen.

Para isso, a companhia conta com uma malha que abrange 1.430 pontos, sendo 1.339 lojas físicas em 21 Estados. Completam a malha 269 unidades de logística, entre 23 CDs, cinco deles funcionando como fulfillment, e 246 cross-docking (armazéns de passagem rápida).

Segundo Cohen, em 2022, o e-commerce representou 72% das vendas totais do Magazine Luiza. A receita líquida da empresa registrou R$ 37,2 bilhões no ano passado, aumento de 5,7% na comparação com 2021, conforme o balanço divulgado. Mas operou com prejuízo de R$499 milhões.

Como os outros dois players, a Amazon Brasil revela confiança de que seguirá a tendência de crescimento registrada em 2022. “Nós já começamos o ano com ótimos resultados durante o período de volta às aulas”, afirma Daniel Mazini, presidente da companhia no país, sem informar dados locais. “A Amazon fechou 2022 com uma receita mundial de US$ 514 bilhões, crescendo dos US$ 469,8 bilhões de 2021”, destaca.

Ele atribui o bom desempenho à combinação de uma vasta seleção de produtos, preços competitivos e frete ágil. “Nossa capacidade de entrega está cada dia mais rápida para todo o Brasil e a expansão de nossos programas de logística para vendedores parceiros nos ajuda nesse crescimento”, ressalta. Ele conta que a expansão inclui o FBA – Logística da Amazon, que realiza desde o armazenamento e empacotamento do produto até o envio e atendimento ao cliente, e acordos logísticos, como o firmado com a Azul Cargo para acelerar as entregas na região Norte do Brasil.

A operação da Amazon no Brasil envolve 11 centros de distribuição, dez abertos entre 2019 e 2022, mais 13 estações de entrega. Mazini destaca que a empresa realiza entregas em cerca de mil cidades brasileiras em até dois dias úteis. “E em mais de 200 cidades em até um dia útil”, complementa. O catálogo para o mercado brasileiro reúne 100 milhões de produtos disponíveis em 50 categorias. Desses, em torno de 10 milhões têm remessa gratuita e rápida para membros do serviço Prime.