Rombos e falências, além de quedas nas vendas, ressaltam a importância de adotar o relacionamento on-line como prioridade.

O varejo anda machucado. Mas como continuar atraindo o consumidor neste cenário? A Americanas relatou rombo contábil de R$ 20 bilhões, a Marisa busca renegociar dívidas brutas de curto prazo de menos de R$ 300 milhões e a Livraria Cultura teve a falência decretada. Pouco antes, o setor havia encerrado 2022 com o crescimento mais fraco em seis anos, segundo o IBGE. Apesar da alta de 1% nas vendas no período, foi o pior desempenho desde 2016 (-6,2%) e abaixo do ganho de 1,4% em 2021 – a escalada dos juros, com o encarecimento do crédito, é considerada uma das razões do freio nas compras.

Para consultores de mercado e executivos de grandes varejistas, os números “doloridos” não devem tirar o foco do ativo mais importante desse ramo da economia: o consumidor. A estratégia agora é tirar as melhores mágicas da cartola para que o espetáculo de compra & venda continue, com o relacionamento on-line como protagonista do show.

Antigos artifícios para seduzir o comprador, como o frete grátis e promoções-relâmpago, continuam na mesa, mas abrem espaço para novos apelos de gastos, como sessões de ofertas ao vivo nas madrugadas nos stories das redes sociais das fornecedoras; cupons de cashback, que permitem usar “créditos” em pedidos futuros, e até campanhas por divisão geracional.

“Uma das frentes que contribuem para engajar consumidores são as lives, transmissões ao vivo no app, com demonstração e vendas de produtos”, diz Felipe Piringer, head de marketing da Shopee, plataforma nascida em Cingapura que reúne mais de 30 categorias de itens de vendedores brasileiros e internacionais. No ar desde março de 2022, o recurso acumula mais de 750 transmissões e 10 milhões de visualizações. Alguns comerciantes com itens exibidos nas sessões chegaram a ter 70% de aumento no fluxo das lojas, comparado a um dia normal, e as vendas chegaram a representar 30% do total faturado em um único dia. Em fevereiro, foi realizada a primeira live na madrugada – entre 23h45 e 2h.

No Brasil desde 2019, a Shopee, que também opera com um site, não abre o número de consumidores ativos e prefere apostar as fichas de relacionamento na abordagem “app first” ou prioridade por operações feitas no aplicativo – mais de 95% das vendas são fechadas pelo celular. E a razão disso não está longe do aparelho: a varejista ultrapassou 15 milhões de seguidores, somando todas as redes sociais. “Sempre avaliamos como podemos ajudar empreendedores, consumidores e marcas a se beneficiarem do crescimento da economia digital”, afirma Piringer.

A busca ativa pelo comprador inclui ainda cupons de cashback, para garantir o retorno aos balcões virtuais, e os “dias Shopee”, geralmente em datas de dígitos duplos (2/2, 4/4), em que as vantagens para os usuários são concentradas por períodos e categorias de produtos, como tecnologia ou moda. A campanha “2.2”, a primeira de 2023, ofereceu R$ 6milhões em cupons de descontos e vouchers de frete grátis para faturas acima de R$ 29. A fim de manter os usuários por mais tempo no app, o marketplace também coleciona joguinhos desenvolvidos para a plataforma, como Candy, Bolhas e Letras, inspirados em similares do mercado.

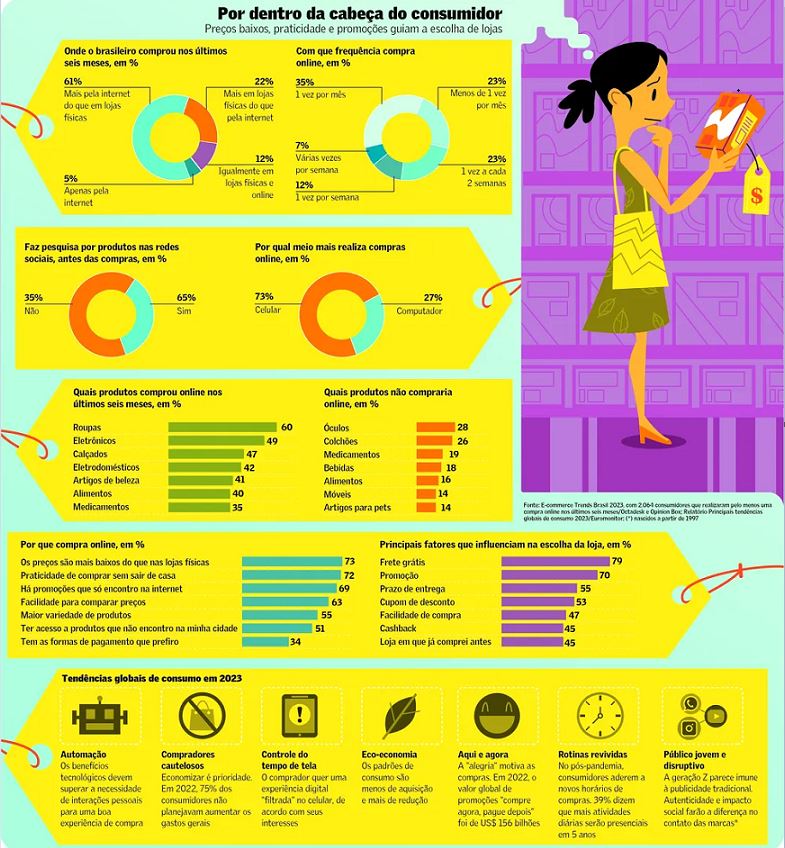

“Nosso consumidor é, na maioria, mais jovem”, justifica o executivo. Em uma pesquisa recente com 12 mil consumidores, ao serem questionados sobre o que buscam no app, a maior parcela (29%) apontou “renovar o guarda-roupa”, enquanto 14% optam por equipamentos de segurança para residências e negócios e 11% procuram itens para incrementar carros e motos. São Paulo, Minas Gerais, Rio de Janeiro, Bahia e Paraná são os estados onde a Shopee finaliza mais negócios.

Apesar das novidades em curso, Piringer destaca que campanhas “mais tradicionais” de descontos não decepcionam. Até hoje, a promoção de maior sucesso aconteceu em novembro de 2022, em dois dias de Black Friday. Foi registrado um aumento de mais de 300% nas vendas de lojas locais ante um dia comum – com uma movimentação de R$ 65 milhões somente de vantagens para os usuários, como cashbacks e cupons.

“Por conta da facilidade de comparação de preços no mundo digital, os descontos são os recursos que mais chamam a atenção do consumidor”, diz Maurício Morgado, coordenador do Centro de Excelência em Varejo da FGV-Eaesp. Com isso, os preços dinâmicos, aqueles que mudam ao longo dos dias com base em variáveis como demanda e popularidade, acabam perdendo força. “É muito fácil fazer pesquisa de preço on-line, então não adianta organizar promoções como concursos ou sorteios. As pessoas comparam os valores entre as lojas.”

Aquilo que parece funcionar melhor hoje para fisgar o consumidor passa pelas redes sociais, segundo Morgado, que acaba de voltar da feira de negócios americana NRF Retail’s Big Show, um dos maiores eventos sobre varejo do mundo. “Isso faz com que o comprador entre em interação com a marca”, afirma. A “pesca” já acontece no Instagram e, mais recentemente, no TikTok. “Como esse relacionamento se inicia no celular, as varejistas podem continuar a conversa no WhatsApp, o que acaba trazendo melhores resultados.”

Porém, diz o especialista, uma interação digital sem informações úteis sobre o usuário não se sustenta por muito tempo. As empresas precisam, cada vez mais, juntar dados sobre os consumidores e mandar somente as ofertas que eles gostariam de receber. “Para isso, é necessário saber captar o estilo de vida, idade e gênero, além de deduzir a renda do público, para gerar mensagens mais customizadas”, diz Morgado.

Marcelo Giugliano, diretor de varejo para moda, casa & garagem e entretenimento da Amazon Brasil, que oferece mais de 50 milhões de produtos em 30 categorias via site ou app, diz que o trabalho de escuta é constante. “Estamos sempre observando o que o cliente quer”, destaca. Um exemplo foi o lançamento de novas divisões de mercadorias, como instrumentos musicais e cervejas, com base nas buscas dos internautas em 2022.

Em campanha recente de volta às aulas, iniciada em dezembro do ano passado, a marca disparou uma pesquisa para “centenas” de consumidores para checar a experiência de compras na plataforma. Descobriu que o brasileiro queria, além da conveniência da aquisição a distância, preços mais baixos. Isso levou à criação de uma nova ferramenta de busca de itens, dividida por personagens famosos nas papelarias, como Harry Potter e Hello Kitty, que facilitasse a visualização dos artigos. “Também foi possível direcionar a seleção por marcas ou idade escolar”, diz Giugliano.

Relatório destaca importância da ênfase na segurança dos dados de usuários, personalização de serviços e solução de problemas na compra

Fora das vitrines digitais, uma das principais ferramentas de fidelização da Amazon continua sendo o programa de benefícios Prime, que dá acesso a promoções exclusivas no comércio eletrônico, entrega gratuita de bens selecionados e opções de entretenimento no streaming de filmes, séries e músicas. “São 200 milhões de membros, em todo o mundo.”

No Brasil, Giugliano diz que a companhia fundada pelo bilionário Jeff Bezos está acelerando o potencial de remessa de mercadorias. De 2019 até hoje, o grupo passou de 1 para 12 centros de distribuição no país, o que ajuda a enxugar os prazos de chegada das encomendas. Já é possível enviar os pacotes em mais de mil cidades em até dois dias úteis e em mais de cem, em um dia.

Na opinião de Fernando Gambôa, sócio-líder de consumo e varejo da consultoria KPMG no Brasil e América do Sul, além do fator preço, o tempo de recebimento dos pedidos é o que mais pesa na decisão de finalizar uma compra nos apps. “Não adianta a loja ter boas ofertas se continua com prazos maiores de entrega e taxa de frete acima das concorrentes.”

O consultor de empresas César Souza, autor do livro “O jeito de ser Magalu” (editora Rocco), que fala sobre o modelo de negócios e filosofia de gestão do Magazine Luiza, diz que o comércio vai ter que se reinventar além da rapidez do envio e da possibilidade de compra em redes sociais. “O varejo está meio obsoleto e pobre de ideias novas”, diz.

Para ele, nos próximos meses ganharão relevância a flexibilidade de pagamentos, como customizar condições especialmente para itens mais caros, e a melhor “apresentação” das mercadorias nas vitrines virtuais. “É preciso diferenciar os produtos, apontando os benefícios para o consumidor, em vez de mostrar somente descrições técnicas”, afirma. “Uma coisa é dizer que o equipamento tem 500 GB de memória e outra é informar que ele vai eliminar dez minutos por hora de trabalho.”

A mudança na relação do varejo com um consumidor mais exigente, apontada por Souza, aparece no Relatório Global de Excelência na Experiência do Cliente, levantamento conduzido pela KPMG em 2022 com mais de 89 mil consumidores em 25 países, inclusive o Brasil. O documento identifica os pilares essenciais para a construção de melhores ligações com o comprador. Entre eles, estão a ênfase na segurança dos dados dos usuários, a resolução da “dor” do cliente ou como priorizar a solução de um problema durante a compra antes de nvestigar a causa do “perrengue” e a personalização dos serviços.

No último caso saudar o cliente pelo nome ou lembrar de datas de aniversário em e-mails pode ter até um efeito positivo, mas o público não se impressiona mais com isso – além do fator preço, o tempo de recebimento dos pedidos é o que mais pesa na decisão de finalizar uma compra nos apps. “O foco na experiência do cliente não deve ser apenas uma atribuição da força de vendas, na etapa da pré-venda, mas um mantra a ser adotado por toda a organização”, diz Gambôa, da KMPG.

É o que promete fazer o GPA, dono das bandeiras Pão de Açúcar e Extra, com mais de 30 milhões de clientes cadastrados. “As vendas on-line representam atualmente cerca de 10% do faturamento do grupo [era de 3% antes da pandemia] e temos como meta dobrar essa participação até 2024”, afirma Marcelo Rizzi, diretor-executivo de digital e transformação.

Uma das frentes de trabalho é incrementar o app com recursos de “push notification” (mensagem de alerta) para ofertas personalizadas. Para isso, o GPA está investindo em um novo sistema de CDP (Customer Data Plataform) que ajuda a armazenar, organizar e enriquecer os dados coletados dos clientes. Hoje, mais da metade dos consumidores que compram nos canais digitais do grupo é composta de mulheres (53%), e a maioria (63%) tem entre 25 e 49 anos, informa Rizzi.

No varejo alimentar, quando se fala em compras pela internet, especialmente as de produtos perecíveis, há o desafio também de fazer com que cheguem o quanto antes a casa do cliente, com a mesma qualidade e na embalagem correta, lembra o executivo.

Nessa linha, a principal aposta para não deixar ninguém insatisfeito é encurtar o prazo de entrega, especialmente para remessas consideradas “ultrarrápidas”. O GPA ampliou os horários dos envios (até 22h) em mais dias (incluindo sábados e domingos) e em menos tempo (até 60 minutos). Faz parte desse esforço a incorporação do James Delivery, aprovada em novembro. Lançado em 2019 pelo próprio GPA e concorrendo com iFood e Rappi, o negócio corresponde agora a 15% das expedições realizadas em até 90 minutos e conseguiu elevar a participação desse tipo de despacho de 40% para 70%, nos últimos anos, com o apoio de 200 lojas.

O corte no tempo dos envios visa abrir ainda novas alternativas de receita, segundo o diretor. “Uma das ideias é aumentar a venda de sushis, feitos nos supermercados, atendendo a uma demanda dos clientes.”

Para Elói Assis, diretor-executivo de produtos de varejo da Totvs, que desenvolve sistemas sob medida para empresas de vários setores, há uma nova geração de consumidores que ajuda a pressionar os projetos. “São usuários com ciclos de engajamento e atenção cada vez menores, embalados pelos 280 caracteres permitidos no Twitter ou os vídeos de 15 segundos do TikTok”, compara.

Para o especialista, por causa desse novo freguês, “mais apressado”, a tendência é de crescimento do conceito conhecido como “hiperconveniência”. O cliente prefere consumir via apps ou sites capazes de proporcionar uma entrega entre 15 minutos e, no máximo, duas horas; procura lojas de conveniência dentro dos condomínios, “vending machines” em locais de fácil acesso e comércios “grab and go” (pegue e saia, do inglês), com pedido antecipado pelo celular.

Outro movimento que tem ocupado as agendas dos varejistas, diz Assis, é o “social commerce”, ou a venda direta em plataformas sociais. O Índice de Produtividade Tecnológica (IPT) de Varejo, levantamento elaborado pela Totvs em parceria com a H2R Pesquisas Avançadas, concluiu que 94% dos lojistas dispõem de, ao menos, um canal de vendas digital. O estudo ouviu 673 empresas nacionais e multinacionais de todas as regiões do Brasil, com faturamento igual ou superior a R$ 2 milhões.

De acordo com a pesquisa, os canais on-line mais usados são o “chat commerce” (via WhatsApp ou Messenger, com 80% de participação), seguido por Instagram e Facebook (67%) e o site próprio da marca (61%). “Ou seja, o ‘social’ já representa, para todos os efeitos, a maioria dos recursos digitais. O varejo tem de ir onde o consumidor está.”

Prova disso é a recente movimentação da fintech Magalu, braço financeiro do Magazine Luiza, que pretende criar um token nativo próprio para servir como moeda digital em um programa de benefícios voltado para consumidores e lojistas do ecossistema de varejo.

A marca, com 37 milhões de clientes, também estuda permitir a compra de produtos por meio de criptomoedas. “O consumidor encontra tudo o que precisa aqui, do umidificador de ar à cerveja e amendoim”, diz Felipe Cohen, diretor de operações de marketplace, na companhia há mais de sete anos.

Júlia Rueff, diretora sênior de marketplace do Mercado Livre, com mais de 88 milhões de usuários ativos em 18 países e 36 vendas realizadas por segundo, de acordo com a empresa, diz que é preciso estudar melhor como a divisão geracional dá as cartas no varejo digital – inclusive entre aqueles que não dão muito bola para os “feeds” do Instagram.

Pesquisas da empresa indicam que a geração Z, dos nascidos a partir de 1997 e considerada a mais “digital”, é o grupo que mais cresce nas filas dos caixas, representando 13% dos compradores da plataforma. Os millennials (1981-1996) são os que mais gastam, principalmente na seção de tecnologia, com 18% a mais de despesas ante a média dos outros usuários.

“Já os baby boomers (1946-1964) são os visitantes mais frequentes e acumulam 12% a mais de idas às compras em relação à média”, explica. “Gastam 28% mais com vinhos, por exemplo, do que os demais consumidores.” A executiva destaca ainda que o aumento da adesão a meios de pagamentos digitais deu um salto na pandemia e alargou a base de clientes. A possibilidade de pagar com Pix incluiu 700 mil novos usuários ao cadastro.

Para dar conta da diversidade de público, o plano do Mercado Livre é investir em novas tecnologias e nas categorias em oferta – somente no ano passado, foram aplicados R$ 17 bilhões, 70% a mais do que o registrado em 2021. Neste ano, os investimentos devem somar R$ 19 bilhões em operações no Brasil, principalmente nas áreas de tecnologia, logística e publicidade. Na cesta da inovação, entram sistemas de “machine learning” (aprendizado de máquina) que conseguem prever vendas futuras e garantir que os produtos estejam armazenados no centro de distribuição mais próximo do comprador. Nessa operação, mais de 200 mil previsões são feitas por minuto.

Nas “prateleiras”, a intenção é que a seção de moda ganhe mais reforço em 2023. Mais de 4 milhões de pesquisas de peças são realizadas diariamente e 27 milhões de interessados são registrados, ao mês, por essa linha, que conta com 1,7 mil marcas. “Já implementamos ferramentas como tabelas de medida para roupas e melhoramos a qualidade das fotos das mercadorias”, diz Rueff. “O cliente espera não só encontrar um look perfeito, mas conseguir escolher tamanho e caimento ideal.”

Enquanto os lojistas refinam estratégias de contato com o consumidor, a indústria do varejo tem um nó para resolver nos bastidores. Dirigentes do setor estão se movimentando contra plataformas internacionais, principalmente as asiáticas sob a alegação de concorrência desleal.

“Não é só uma questão de não pagar tributos por produtos fabricados lá fora e entregues aqui [a estimativa de representantes do segmento é que a evasão fiscal no país, por conta do comércio via apps estrangeiros, gire em torno de R$ 14 bilhões anuais], mas pela facilidade de oferecer as mercadorias em qualquer lugar”, diz Eduardo Terra, presidente da Sociedade Brasileira de Varejo e Consumo (SBVC), entidade que produz estudos de mercado para as empresas do setor. Compras internacionais entre pessoas físicas são isentas de taxas até o valor de US$ 50 e, muitas vezes, as remessas das fornecedoras orientais são consideradas transações dessa natureza.

“Queremos trabalhar com essa mesma facilidade, ou seja, vender um produto para qualquer usuário no mundo e postar pelo correio, sem burocracia.” Para discutir esse tema com autoridades e pares estrangeiros, Terra e uma comitiva de 40 varejistas devem desembarcar na China em setembro. “O mercado depara com uma questão global, de ‘cross border’ [modalidade de negócio baseada no fluxo de itens entre diferentes países], que poderá definir o futuro do varejo.”