Nunca vimos um período de tantas mudanças no comportamento do consumidor como aconteceu em 2020 e 2021 – pelo menos não na história recente. A pandemia, sem dúvidas, foi um dos impulsionadores dessas mudanças e contribuiu muito para acelerar essas transformações.

Os números dizem que os consumidores estão cada vez mais digitais – segundo uma pesquisa da PwC, as compras por celular cresceram 45% e as por computador 41% no pós-pandemia criando um novo perfil de cliente: o consumidor digital.

Por isso, estar por dentro das tendências para 2022 é essencial para entender como vender mais online.

Quem são esses novos clientes e como conhecê-los?

Estamos na era do consumidor: é ele quem manda. Porém, o seu perfil mudou — e muito — neste último ano. Com as imposições postas pela pandemia, o cliente se adaptou às novas formas de compra e venda que, como nunca, contaram com o apoio da tecnologia.

Comprar pela internet acabou sendo a única alternativa: telentrega, delivery, pegue e leve e take away são palavras que já faziam parte do nosso vocabulário, mas se popularizaram.

Neste cenário, as empresas que se destacam são aquelas que colocam esse novo cliente no centro das suas decisões. Agora, não é mais sobre o que as empresas fazem e sim sobre o que fazem para os seus consumidores, agindo de acordo com a necessidade deles.

Para se sobressaírem, as empresas precisam saber como vender online e se adequarem para entender quais são essas demandas, o que ele espera? Quais necessidades devemos atender? Por isso, investir em Big Data, em Inteligência Artificial e em outras tecnologias para conhecer melhor o consumidor digital e entregar uma cadeia de valor que o agrade faz toda a diferença.

O que o consumidor digital espera?

Com tantos clientes com perfis diversificados, responder essa pergunta se tornou um grande desafio. Isso porque vender online agora exige muito mais esforço do que antes, quando em muitos casos os produtos eram apenas simplesmente comprados. Agora vender online, onde não há a exposição do produto para provocar sensações – ainda! – nos indivíduos, exige um esforço maior.

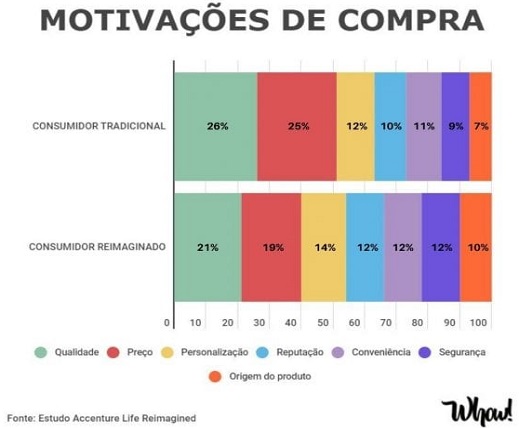

A compra era automática, agora é pensada. Vender online envolve planejamento e estratégia. Por isso, entender o que o consumidor digital espera é fundamental. Segundo um estudo, divulgado pelo portal Consumidor Moderno, algumas tendências dos valores priorizados pelo consumidor digital são apontadas e ajudam a entender o que ele espera. Confira a seguir.

4 Valores mais priorizados pelo consumidor digital:

Longevidade e sustentabilidade: com o consumidor cada vez mais preocupado com questões ambientais, a busca por produtos sustentáveis e com um ciclo de vida maior é crescente.

Bem-estar e empatia: a pandemia do coronavírus fez com que o consumidor desse maior importância para seu bem-estar físico e mental.

Segundo a WGSN, pesquisas por “cuidados em casa” dispararam cerca de 33% em abril deste ano.

Conexões virtuais na luta contra a solidão: para driblar essa sensação durante o período de isolamento, promover conexões virtuais foi a solução encontrada. Fica evidente, então, a importância do digital para motivar não só consumidores, para que estes se sintam parte de uma empresa e mais próximos de determinada marca, como também colaboradores, que produzem até 50% mais quando satisfeitos.

Confiança e segurança: cada vez mais o consumidor busca por transparência na hora de realizar uma compra ou priorizar determinada marca. Segundo a pesquisa “2021 Global Marketing Trends: Find your focus” da Deloitte, 25% dos consumidores deixariam de consumir um produto ou serviço de uma marca que age apenas em favor próprio durante o momento de pandemia.

Dessa forma, oferecer experiências para esse cliente é fundamental. A KPMG listou “Seis Pilares”, princípios universais que guiam todas as experiências humanas positivas, que podem ajudar a entender este comportamento. Os pilares são: integridade, resolução, expectativa, tempo e esforço, personalização e empatia.

De acordo com a KPMG, eles são sempre os mesmos, mas variam de acordo com o momento. Agora, os mais importantes, que cresceram com a pandemia, são integridade – eu quero lidar com empresas sérias que façam o melhor por mim –, empatia e personalização. E a experiência para o consumidor deve ser provida de acordo com a forma como as pessoas querem se relacionar no momento.

6 Tendências sobre o consumidor para 2022

Saber o que consumidor digital valoriza e quais as tendências desse mercado ajudam a entender como impulsionar os negócios online e como vender online. Conheça então alguns conceitos do estudo “Consumidor do futuro”, da WGSN, que estarão em alta:

Trend #1 – Consumidor no poder: Atenção do consumidor amplamente disputada e é ele quem manda e dita as regras de consumo.

Trend #2 – Sociedade conectada: As tendências de comportamento foram aceleradas – e ainda ganharam o impulso da conectividade tornando a sociedade altamente conectada.

Trend #3 – Dessincronização social: As comunidades estão se desfazendo, há uma falta de interação consistente.

Trend #4 – Contágio emocional digital: Esse é um traço comportamental no qual as pessoas imitam os sentimentos de quem está próximo, sejam eles positivos, sejam negativos.

Trend #5 – Novas estratégias de pricing: Como aumentar o preço se as pessoas não têm dinheiro para comprar? O pricing será uma grande discussão daqui para a frente.

Trend #6 – Ecoansiedade: Ela determina questões como sair de casa ou não. A incerteza financeira é abastecida pelos índices de insegurança econômica e pelo desemprego impulsionados pela pandemia.

O perfil do consumidor digital do futuro

Diante desses sentimentos, a WGSN traçou três perfis de consumidores do futuro. Os estabilizadores se mostram cansados do excesso de informação e de conteúdo. Para eles, menos é mais.

Já os comunitários esperam uma integração maior das empresas às comunidades onde vivem, com foco na economia circular e no ativismo social. E os novos otimistas buscam uma relação mais ‘fun’ com as empresas, esperando delas soluções de vendas tecnológicas.

O fato é que agilidade, atendimento humanizado, engajamento e foco no cliente, propósito e tecnologia com certeza serão fatores importantes para o consumidor digital. Entender estes novos clientes e quais as tendências é uma tarefa constante. Por isso, acompanhar esse tema deve ser sempre prioridade para o seu negócio.