Assim como os grafites coloridos e os emaranhados de cabos de energia, as vans amarelo-fluorescentes do Mercado Livre passaram a fazer parte da paisagem urbana de São Paulo — e de quase todas as cidades brasileiras. Até três anos atrás, a maior varejista online da América Latina fazia 95% de suas entregas pelos Correios. Era, portanto, um gigante escondido aos olhos da população. Hoje, faz 95% das entregas por conta própria, e passou a ter uma exposição inédita.

A tomada das cidades coincidiu com o auge da pandemia, em que, confinados a suas residências, os brasileiros compraram como nunca pela internet — e mais de 1.000 veículos de entrega do Mercado Livre viraram figuras onipresentes nas cidades brasileiras. “Passamos a ter um reconhecimento de marca tão grande quanto nossa relevância para o varejo do Brasil e da América Latina”, diz Marcos Galperin, fundador e presidente do Mercado Livre, em entrevista exclusiva à EXAME.

A conversa, marcada inicialmente para ser presencial na Melicidade, a imponente e arborizada sede da companhia, em Osasco, precisou ser feita por videoconferência por um imprevisto comum neste início de 2022. Com um teste positivo para covid-19, Galperin não pôde vir ao Brasil. Mas, por vídeo, falou em primeira mão sobre um volume de investimentos sem precedentes no varejo brasileiro: 17 bilhões de reais. “Nossa meta é manter e ampliar a liderança em e-commerce e entre as fintechs no Brasil”, diz. “A logística é a face mais visível, mas estamos fazendo muito mais.”

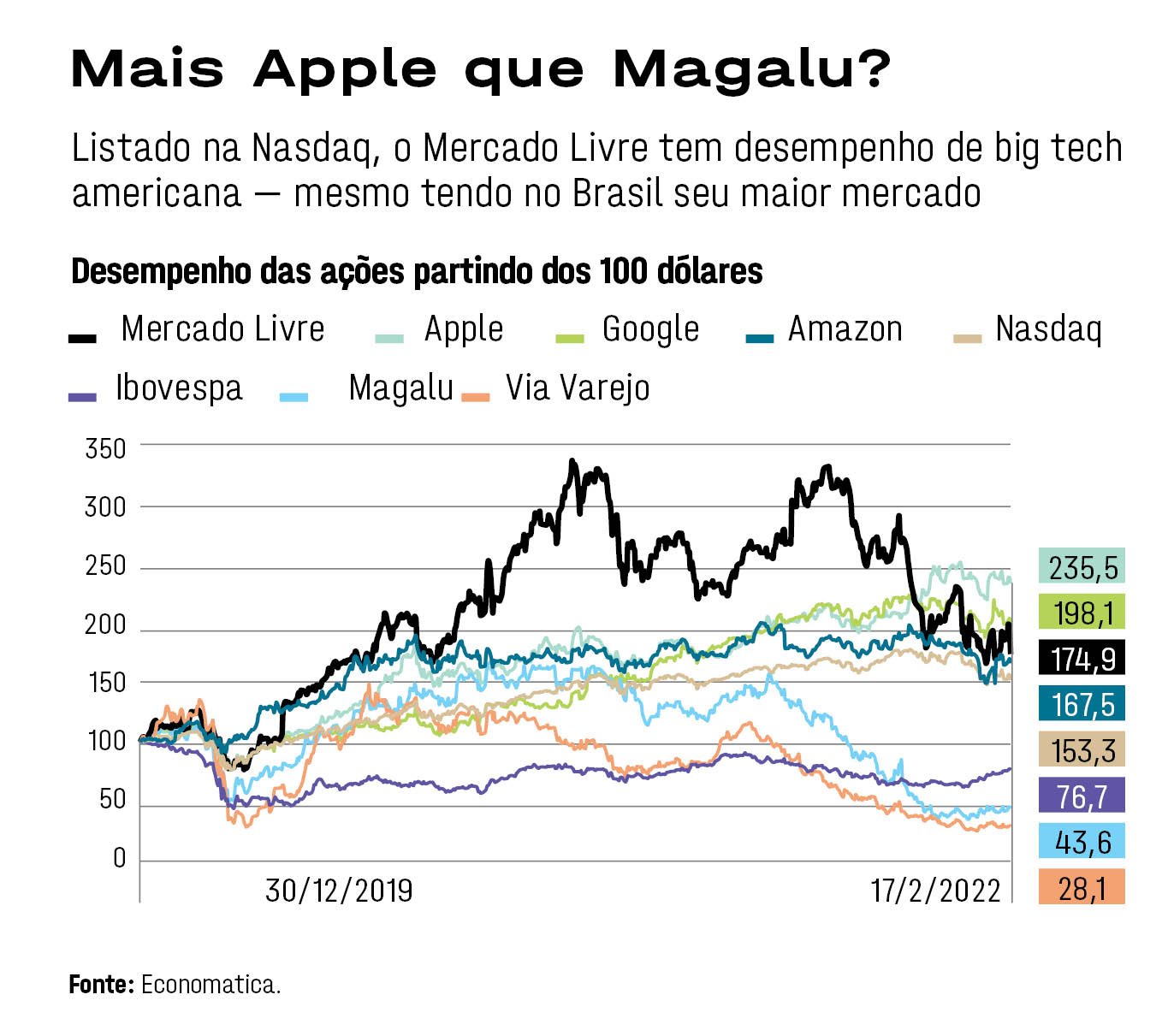

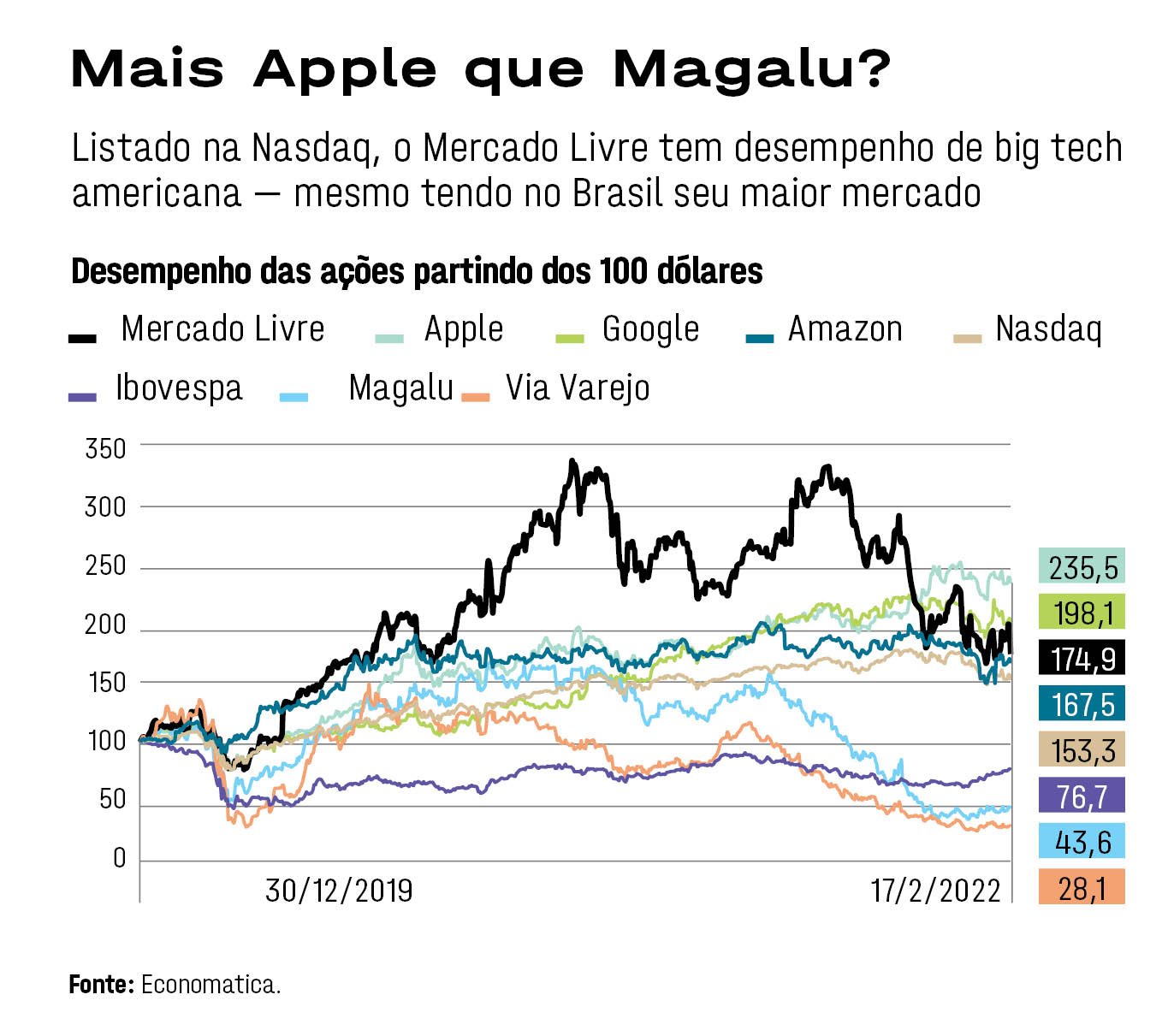

O Mercado Livre, que divulgou seus resultados anuais na terça-feira, 22 de fevereiro, virou um império de números superlativos. É a segunda maior empresa da América Latina, com valor de mercado de 52 bilhões de dólares, atrás apenas da mineradora Vale, avaliada em 77 bilhões de dólares. A companhia, criada em 1999 na Argentina, opera hoje em 18 países da América Latina e tem escritórios em oito — a meta é abrir escritórios onde não está presente, e seguir ampliando o número de países atendidos.

Todo trimestre, envia cerca de 250 milhões de pacotes às casas de seus clientes. No Brasil, a capacidade de entrega é de 1,5 milhão de pacotes por dia, e vai crescer para 2,5 milhões com a construção de quatro novos centros de distribuição (em São Paulo, Barueri e Araçariguama, todos no estado de São Paulo). Com isso, o número total de galpões, que era zero até 2017, vai chegar a 11 neste ano. Há ainda 3.000 agências, espalhadas pelo país, em que os clientes podem retirar as mercadorias. Isso sem contar a frota de aviões, que passará de cinco, atualmente, para 15 até 2024.

No total, a empresa vai investir no Brasil 70% mais do que os 10 bilhões de reais investidos no ano passado e quatro vezes mais do que os 4 bilhões de reais investidos em 2020. O número de funcionários vai passar de 12.000 para 19.000 neste ano no Brasil, e de 30.000 para 50.000 em toda a América Latina. “A escala permitiu acelerarmos os investimentos. Nossas necessidades não eram as mesmas das oferecidas e vamos investir cada vez mais em soluções de pagamento e envios, as duas maiores fricções do e-commerce”, diz Galperin. “Queremos ter os melhores vendedores, que ofereçam a melhor experiência de compra.”

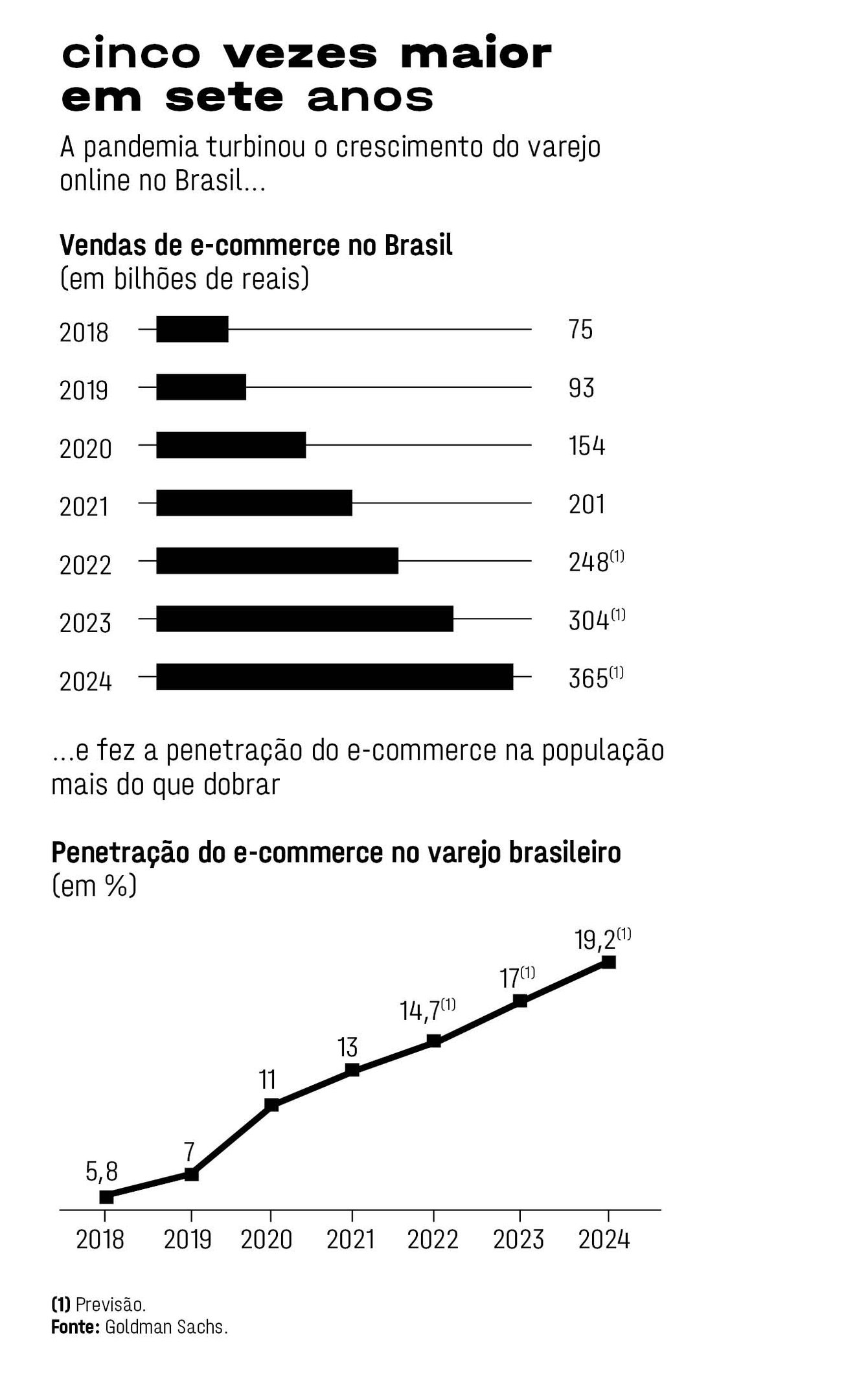

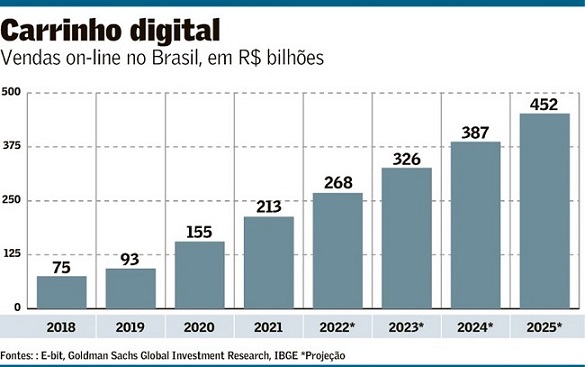

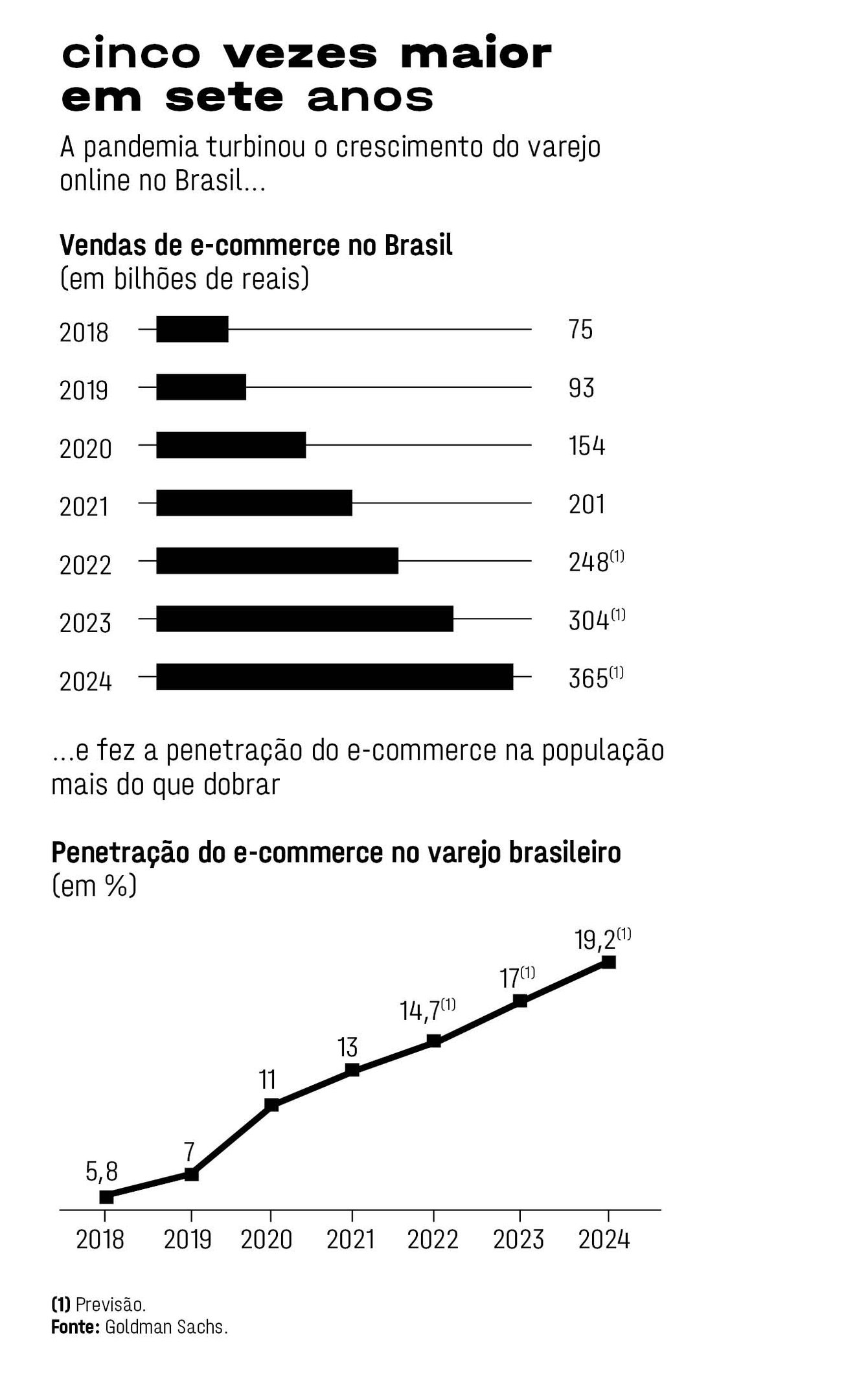

A empresa não pode parar de acelerar porque, segundo Galperin, o mercado brasileiro de e-commerce é o mais competitivo do mundo. A pandemia de covid-19 acelerou o ritmo de expansão e a competitividade. As vendas do varejo online passaram de 93 bilhões de reais ao ano em 2019 para 201 bilhões em 2021, segundo estimativa do banco Goldman Sachs. O crescimento deve seguir acima dos 20% ao ano.

De acordo com o banco BTG Pactual, as vendas podem chegar a 500 bilhões de reais ao ano em 2025. A penetração do e-commerce no total do varejo terá passado, nessa toada, de 7% em 2019 para mais de 20% — de acordo com o BTG, chegará a 21,8% em 2025. Ainda assim, o Brasil estaria atrás do patamar que já têm países como a China, onde 25% das vendas são online, segundo a plataforma Statista.

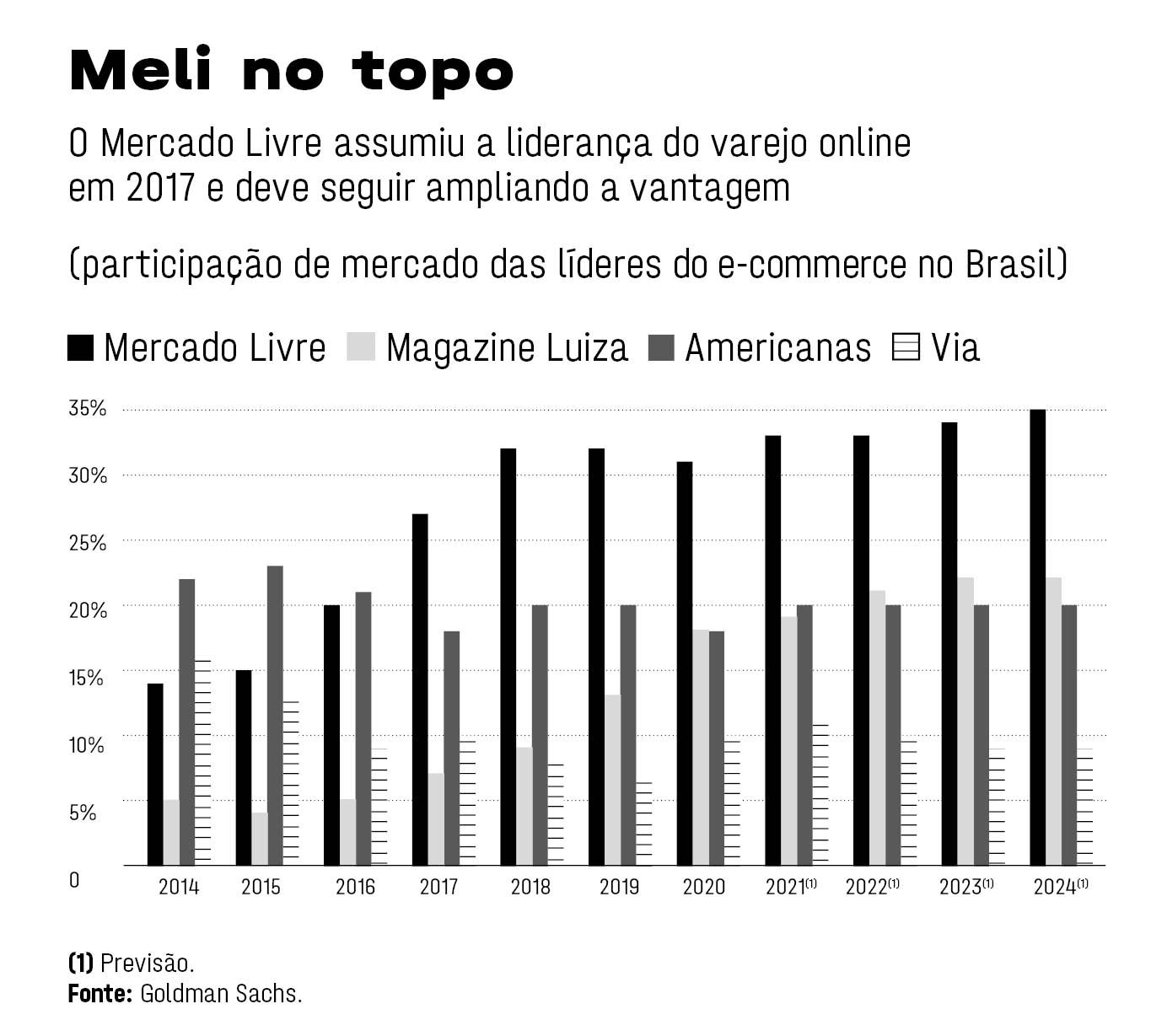

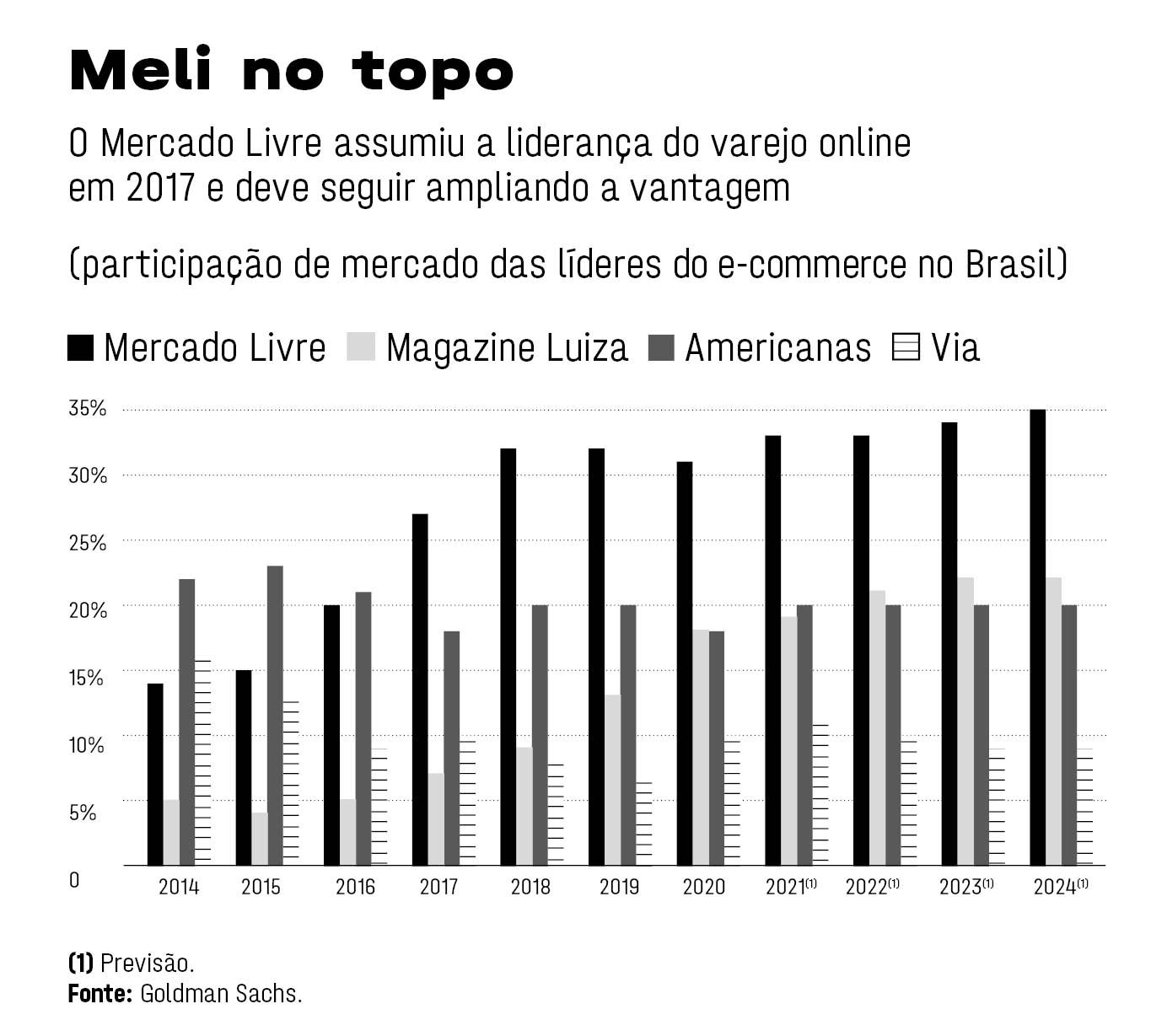

A tendência dos próximos anos é de uma concentração crescente nas mãos dos líderes Mercado Livre, Magazine Luiza e Americanas — segundo o Goldman Sachs, eles terão 77% do mercado em 2024. O restante será distribuído entre grandes competidores nacionais, como a Via, e os gigantes estrangeiros, sobretudo a americana Amazon e a novata Shopee, de Singapura.

A possibilidade de a Amazon ou alguma asiática, como a Shopee, atropelarem a concorrência nacional é o tema de dez entre dez rodas de conversa de especialistas em varejo e tecnologia no Brasil. Mesmo em mercados maduros, como o americano, empresas mais jovens e mais ágeis mostram que há, sim, espaço para peitar os gigantes. Por lá, a canadense Shopify, que cresceu com serviços pensados para os pequenos varejos, vendeu, em 2021, 175 bilhões de dólares, 40% do total do gigante Amazon.

Por aqui, a Amazon atua desde 2012 e já tem 11 centros de distribuição. Ainda está longe do apetite que demonstra em mercados como o indiano, onde já investiu 6 bilhões de dólares e de onde pode vir até 20% de seu crescimento nos próximos anos. Mas a maior ameaça recente é a Shopee. A empresa tem um investimento crescente em anúncios e oferece aos clientes um nível de interação, com jogos e chats, que a fez chegar, em pouco mais de um ano, a 30% dos smartphones brasileiros, segundo estimativa do Itaú — percentual comparado apenas ao do Mercado Livre. Mas os volumes comprados ainda são muito menores — o Itaú calcula que a Shopee vendeu 15 bilhões de reais em 2021, ou 7% do total do mercado brasileiro.

“A companhia diz que as compras online devem evoluir para atender às necessidades sobretudo dos clientes mais jovens, que cresceram comunicando, colaborando e se entretendo em aparelhos móveis”, de acordo com relatório do BTG Pactual. O relatório mostra, ainda, que a estratégia de gamificação da Shopee seguirá um diferencial da empresa nos próximos anos. Mas não deve ser o suficiente para ameaçar os líderes atuais do mercado, que têm como maior diferencial, segundo a instituição, os investimentos em serviços para reduzir os prazos de entrega. Shopee, Alibaba, Tencent, Amazon e outros estrangeiros devem, portanto, seguir como coadjuvantes no mercado local — embora tenham muito a ensinar.

– (Arte/Exame)

“Não podemos ser paranoicos. Jogamos nosso jogo pensando no longo prazo. Em 22 anos, é uma estratégia que tem funcionado muito bem”, diz Galperin. A estratégia do Mercado Livre é unir o melhor de cada grande varejista global: o nível de serviço do Shopify para os pequenos, a qualidade de entrega da Amazon, a proximidade com os grandes vendedores que tem o Magalu, por exemplo, e a inovação dos asiáticos.

O Mercado Livre tem uma posição de liderança típica do pioneirismo no mundo online, e possui o desafio de mantê-la num contexto em que a presença física é cada vez mais relevante. Os maiores competidores locais da companhia, Magazine Luiza e Americanas, começaram suas operações no mundo dos tijolos, e não dos bits e bytes — a única exceção é o Submarino, que hoje está dentro da Americanas.

A presença física é agora o diferencial que vai ajudar esses concorrentes a crescer no modelo de marketplace e a desafiar o Mercado Livre. No Magalu, por exemplo, a loja física é o ponto de entrada dos pequenos varejos — mais da metade dos negócios que se plugam à plataforma chega dessa forma. É ela que faz a captura dos negócios que estão ao seu redor para levá-los ao mundo digital.

A companhia aposta no conceito chamado internamente de hiperlocalidade. A ideia de crescer pela venda de produtos de outros varejistas só virou realidade na empresa em 2017, mas no balanço do terceiro trimestre de 2021 (último disponível) essa operação já representou 35% de toda a venda digital e mais de 25% dos 13,8 bilhões de reais vendidos pela companhia entre julho e setembro.

Para ganhar terreno, os varejistas tradicionais oferecem aos pequenos varejos a logística e também seus vendedores. A força de vendas das companhias, que antes era dedicada apenas às lojas físicas, agora atua também online e trabalha em ambos os atendimentos com tudo o que está no sistema, como se o marketplace fosse um estoque ampliado. Exemplo disso é que funcionários de lojas da Via, que só mais recentemente entrou na briga do marketplace, já venderam para clientes produtos de parceiros, como trator e saxofone.

Mesmo quase uma estreante, a dona da Casas Bahia e do Pontofrio já viu 20% de suas vendas totais no terceiro trimestre virem do comércio eletrônico do marketplace. Portanto, as mais de 1.400 lojas e 22 centros de distribuição do Magalu e os mais de 1.100 pontos de venda e 31 centros de distribuição da Via não devem ser encarados apenas como infraestrutura logística no mundo da omnicanalidade.

É por essa combinação de capilaridade e força de vendas desses grupos que nasceram no mundo físico que o Brasil tem uma particularidade — além de seu tamanho continental. Nenhum analista acredita que em um horizonte visível haverá prevalência absoluta de um ou outro modelo, uma ou outra companhia. “Não vejo nenhum concorrente com posição de 50% do mercado ou mais”, diz Luiz Guanais, analista do BTG Pactual.

Entrega do Mercado Livre: aplicativo permite também que donos de motos e carros particulares façam entregas (Leandro Fonseca/Exame)

Apesar de ser o mercado mais concorrido do mundo, como diz Galperin, o Brasil é visto ainda como um mar de oportunidades. Por isso a disputa é tão acirrada. O Magalu, por exemplo, focado apenas em CNPJs, ou seja, em varejistas menores, e não em vendedores individuais, calcula que existam no país mais de 5,7 milhões de pequenos negócios e apenas 330.000 estariam digitalizados. Só que o esforço das empresas nacionais em alcançar esses milhões de oportunidades custa.

E, enquanto as concorrentes domésticas lutam com a queda na rentabilidade causada por essa expansão no modelo de shopping virtual, o Mercado Livre tem diversificação de receitas com suas diferentes frentes de negócios, com vendas, entregas, cobranças, empréstimos, anúncios. Magalu, Americanas e Via ainda apresentam prejuízo operacional ou lucros espremidos, enquanto o Mercado Livre reportou um ganho de 90 milhões de dólares na última linha de seu balanço no terceiro trimestre. A venda dos serviços é algo que ainda está engatinhando entre as domésticas e, na luta por espaço, muita coisa é oferecida de graça a quem se pluga na plataforma.

AliExpress: live commerce e games estão entre as fortalezas dos asiáticos na competição global (Angel Garcia/Bloomberg/Getty Images)

Por isso, nessa briga, a quantidade de vendedores cadastrados em cada uma das plataformas faz muita diferença: é deles que vem — ou virá — receita não apenas pelas vendas mas pelo serviço prestado. Não por acaso a preocupação do Mercado Livre com os pequenos é até hoje prioridade na forma como a varejista, que nasceu em 1999 como um site de leilões, se posiciona. A companhia tem 12 milhões de vendedores cadastrados. O Magalu tem 120.000; e a Via, pouco mais de 100.000. Apesar de os CPFs corresponderem atualmente a apenas 5% do volume de vendas do Mercado Livre, todas as soluções de entregas e de pagamentos oferecidas aos grandes vendedores são também disponibilizadas aos pequenos.

Um microempresário consegue, por exemplo, ter acesso a entregas no mesmo dia, parcelamento em 18 vezes e linhas de financiamento dentro da fintech Mercado Pago. “A relevância na plataforma é pela qualidade do serviço. E todas as nossas soluções são pensadas primeiro para os pequenos”, diz Gabriela Szprinc, head de pagamentos do Mercado Pago. Desde o início da pandemia, a companhia ajudou a formalizar 135.000 empresas que atuam em sua plataforma e que precisam da documentação em dia para usar os serviços logísticos e de pagamentos.

Os pequenos têm acesso a cursos sobre temas como estoques e precificação e a conteúdos de influenciadores como a Nath Finanças. “Amplitude importa. Nascemos com os pequenos, e digitalizar vendedores e compradores é um passo importante para ampliar nossa base no futuro”, afirma.

– (Arte/Exame)

Na América do Norte, modelo semelhante é adotado pelo Shopify, fundado há 15 anos no Canadá pelo alemão Tobi Lütke. Seu negócio permite que 2 milhões de empreendedores gerenciem lojas online e se mostrou essencial para a sobrevivência de muitos varejistas na pandemia. Sua ambição é crescer democratizando o comércio — uma visão que não poderia ser mais parecida com a adotada pelo Mercado Livre na América Latina há 22 anos.

Neste momento, Lütke está diante de um dilema: como continuar crescendo e peitando a Amazon? A empresa de Jeff Bezos tem 75 aviões, 175 centros de distribuição de grande porte e mais de 1.100 endereços de entrega e retirada de mercadorias. Talvez olhar para o Mercado Livre mostre alguns caminhos a Lütke. A empresa de Galperin, que nasceu focada nos pequenos, virou um gigante logístico. Em 2017, abriu seu primeiro centro de distribuição no Brasil. Hoje são 11 centros desse tipo no país, 17 centros de cross docking (que recebem a mercadoria do vendedor e a enviam ao comprador), 91 centros de serviço que permitem que distribuidores terceirizados retirem e entreguem produtos, e 3.000 agências de entrega e retirada de mercadorias. Além da enorme frota própria das vans amarelas, a empresa permite que entregadores particulares se cadastrem num aplicativo e trabalhem algumas horas por dia entregando mercadorias em suas regiões, o Mercado Envios Extra. A amplitude permite entregar 90% de seus produtos em até dois dias úteis e fazer 80% das entregas com frete grátis.

Centro de distribuição do Magazine Luiza: presença física será decisiva para o sucesso nos maiores mercados (Leandro Fonseca/Exame)

A qualidade do serviço é essencial para que o Mercado Livre ganhe terreno não só com os pequenos mas, sobretudo, com os grandes vendedores. A companhia tem hoje parceria com 1.750 marcas, de Pão de Açúcar a Apple, para oferecer seus produtos em lojas oficiais dentro da plataforma. No ano passado foram 360 novas marcas, numa investida que vai continuar. Como estratégia para chegar a mais clientes grandes, o Mercado Livre tem destacado seus investimentos para evitar fraudes, uma preocupação constante dos marketplaces online. Fica difícil atrair uma grande marca se vendedores oferecem produtos falsificados na prateleira vizinha. Segundo Galperin, a empresa tem 100 engenheiros dedicados a coibir fraudes e já excluiu 40.000 vendedores da plataforma. O Mercado Livre investe para garantir segurança sem abrir mão da cauda longa de vendedores que está em seu DNA. É uma preocupação que ressoa na concorrência. Segundo o Instituto para Desenvolvimento do Varejo, a evasão tributária no Brasil atingiu entre 460 bilhões e 600 bilhões de reais em 2020.

Grandes marcas são essenciais para ampliar a penetração online de categorias que ainda dependem essencialmente do varejo físico. Enquanto 20% das vendas de smartphones são online, o e-commerce representa apenas 9% das vendas de moda, 1,5% das vendas de comidas e bebidas e 1% das vendas de produtos para pets, segundo dados do BTG. Moda é uma das prioridades, com parceria com mais de 100 marcas, das quais algumas, como Nike e Adidas, vendem só no Mercado Livre.

Outra prioridade, antecipada pela pandemia, é em alimentos e bebidas, com parcerias com redes de supermercados como Pão de Açúcar e Mambo. A estreia foi em maio de 2020 e as ambições são enormes para um negócio que representa 5% do PIB brasileiro. “É uma frente que traz novos compradores, amplia a concorrência e alimenta as vendas em outras verticais”, diz Julia Rueff, diretora de marketplace do Mercado Livre. Essas frentes ainda subexploradas trazem algo pelo qual todos brigam: recorrência.

Numa companhia do tamanho do Mercado Livre, um debate crescente é sobre quais oportunidades abraçar e de quais abrir mão — ou buscar um parceiro. A companhia não faz grandes aquisições, numa estratégia diferente do Magazine Luiza, por exemplo. “Fazemos as coisas da nossa maneira. Compras distraem. E integrar culturas diferentes é muito difícil”, diz Galperin. Soluções consideradas essenciais para o sucesso do negócio são desenvolvidas internamente. A mais emblemática é a fintech Mercado Pago, que nasceu para oferecer um serviço digital aos vendedores e compradores e cresce 45% ao ano há 12 anos, com 25 milhões de clientes ativos em dezembro.

Aos poucos a empresa foi ampliando a atuação para fora do Mercado Livre e do universo online, e hoje dois terços das transações são feitos fora do Mercado Livre. A companhia é, por exemplo, líder em distribuição de maquininhas de pagamento na América Latina, com 3 milhões de novos terminais no ano passado. O Mercado Pago processa mais de 20 bilhões de dólares em pagamentos por trimestre e tem uma carteira de crédito de mais de 1 bilhão de dólares. Em abril do ano passado, criou o cartão de crédito, e já tem 15 milhões de clientes no serviço. Em dezembro, passou a permitir o investimento em criptomoedas, e já tem 1 milhão de usuários.

“Vamos seguir ampliando a oferta para os clientes atuais e buscaremos novos. Metade da população da América Latina ainda faz as transações no varejo com dinheiro. E metade é sub-bancarizada”, diz Osvaldo Giménez, presidente do Mercado Pago. Atualmente, a fintech é responsável por 40% da receita do Mercado Livre e, segundo estimativas, por 50% de sua geração de caixa.

Giménez afirma que há mais oportunidades na sinergia, mantendo os negócios unidos, do que em uma eventual cisão, como há anos se comenta entre investidores. Em 2022, o braço financeiro tende a ser ainda mais essencial para os resultados do grupo num ambiente de inflação e juros em alta. “Temos muita experiência com inflação. Seguiremos investindo em descontos, mas com equilíbrio. A migração para o varejo online seguirá sendo uma oportunidade maior do que as condições macroeconômicas desafiadoras”, diz Giménez.

Entre os desafios para a frente, o Mercado Livre começou em novembro a vender produtos em lives, seguindo um modelo de sucesso na Ásia. Segundo o Goldman Sachs, 16% das vendas online na China já são feitas durante transmissões ao vivo. No Brasil, o aplicativo do AliExpress já oferece a possibilidade, sucesso em seu país de origem. Players internacionais como o Shopee devem trazer lives para o mercado brasileiro em breve, e competidores locais também devem ampliar as iniciativas.

Uma frente que não está no radar do Mercado Livre, por sua vez, é a produção própria de conteúdo de streaming, um caminho adotado pela Amazon, por exemplo. A varejista fechou em setembro parcerias com produtores como Disney e HBO para ampliar a oferta de serviço aos assinantes. “Estou sempre estudando novidades e entendendo como impactarão nosso mercado. Saber o que não fazer é quase tão importante quanto decidir onde investir”, afirma Galperin.

Ao completar 50 anos, o fundador da empresa afirma que em algum momento chegará a hora de sair da linha de frente dos negócios e deixar que uma nova geração assuma. Em março, um dos cofundadores, Stelleo Tolda, deixará o dia a dia da empresa. Outros chegam. Na foto que ilustra a abertura desta reportagem, apenas Osvaldo Giménez faz parte do time inicial da companhia. Fernando Yunes, líder da empresa no Brasil, veio do Sem Parar; Tulio Oliveira, responsável pelo Mercado Pago no Brasil, veio do Itaú; Pethra Ferraz, vice-presidente de marketing do Mercado Pago, da XP; Julia Rueff, da CNova; Gabriela Szprinc, do PayPal. São eles os responsáveis por conduzir a segunda maior empresa da América Latina.

Entregador da Amazon: companhia tem 175 centros de distribuição nos EUA (Alexi Rosenfeld/Getty Images)

O DESAFIO DAS BIG TECHS

Alta dos juros e da concorrência ameaça crescimento de estrelas da bolsa | Beatriz Quesada

Depois de dois anos de fortes ganhos em meio à pandemia de covid-19, a conta parece ter chegado aos gigantes de tecnologia, as big techs. Com o iminente aumento na taxa de juro nos Estados Unidos e a concorrência crescente, investidores estão reavaliando as perspectivas de ganhos com as empresas com grande potencial de crescimento. O principal símbolo do maior rigor de investidores é a Meta, novo nome do Facebook, que, em um só dia de fevereiro, perdeu 1,32 trilhão de reais em valor de mercado.

O tombo aconteceu em razão da divulgação do balanço do quarto trimestre, que revelou a primeira queda de usuários ativos na história da empresa famosa pela rede social. Mark Zuckerberg, CEO e fundador da Meta, admitiu — também de forma inédita — que a popularização do chinês TikTok preocupa. Para completar o cenário desafiador, enquanto os lucros do presente estão ameaçados, o futuro segue incerto: a Meta não ofereceu perspectivas de quando o metaverso, novo carro-chefe da empresa, será lucrativo.

O caso ilustra o ceticismo do investidor com as ações de tecnologia. A alocação líquida de capital para o setor é a menor desde agosto de 2006, segundo sondagem do Bank of America na primeira quinzena de fevereiro, e o índice de tecnologia Nasdaq acumula perdas de quase 15% no acumulado do ano. Seria a hora de deixar as big techs de lado na carteira? A resposta é não, segundo analistas.

Grandes bancos estrangeiros, como Goldman Sachs e UBS, mantiveram suas recomendações de compra para os papéis da Meta, mesmo com os recentes contratempos, e as perspectivas são ainda mais positivas para outros gigantes do Vale do Silício. “As big techs tendem a ser menos afetadas por esse cenário de alta dos juros. Mas o mercado ficou desesperado e acabou penalizando todas as empresas que têm valuations relacionados a performance futura. É uma janela interessante para a compra dessas ações”, avalia Thiago Lobão, CEO da Catarina Capital, gestora especializada em ações de tecnologia.

– (Arte/Exame)

A situação, a propósito, não é a mesma para todas as empresas. Meta e Microsoft sofrem na bolsa neste ano, mas Amazon e Apple não chegam a registrar 10% de perdas. Para Bernardo Carneiro, analista de BDRs (os recibos de ações listadas no exterior mas negociadas na B3) do BTG Pactual, a diferença entre as quedas demonstra que as big techs não podem mais ser avaliadas dentro da mesma cesta.

“O mercado preferiu companhias que entregaram um bom guidance [projeções] e não sofreram com o risco de competição. Como exemplo, a Meta deu indicações para 2022 abaixo do consenso de mercado e admitiu a força do TikTok, enquanto a Amazon surpreendeu no crescimento de receita e lucro. Cada companhia está dentro de um momento muito diferente”, afirmou.

O que une os grandes conglomerados de tecnologia e grandes varejistas digitais hoje é a capacidade de expandir horizontes e virar referência em outras áreas. A Amazon lidera soluções de consumo digital, que abrangem de dados a conteúdo. Quando o assunto é software, a Microsoft tem mostrado força com ferramentas corporativas, com destaque para o Azure, seu serviço de computação em nuvem.

A Apple é líder em dispositivos, enquanto a Alphabet (Google) é grande desenvolvedora de inteligência artificial com aplicações diversas. As varejistas digitais com atuação no Brasil estão diante do mesmo escrutínio: apenas planos não garantem bom desempenho presente. Diversificação e consistência na entrega serão mais importantes do que nunca.

Comentários