Crediário pré-aprovado – o mais rápido possível – em parcelas a perder de vista no tradicional carnê de loja, aquele mesmo que já deve ter financiado muita coisa na sua casa antes do império do cartão de crédito. Diante de um cenário de recorde de inadimplência do consumidor, inflação em alta e taxa de juros batendo em dois dígitos, o Magalu chamou de volta para as lojas físicas 10 milhões de clientes ao anunciar nas últimas semanas, a oferta de crédito facilitado para o pagamento em carnê.

O vídeo protagonizado pela presidente do Conselho de Administração do Magalu, Luiza Helena Trajano, chegou via WhatsApp e não demorou muito para viralizar nas redes sociais. “Você que tem vontade de comprar um computador para o seu filho, uma televisão maior para assistir a Copa do Mundo ou outras coisas, não importa o quê: panela, brinquedo. É só você procurar uma das nossas lojas, falar com o vendedor e até mostrar esse filme para eles, que ele te conta – olha, vai ser no carnê. Lembra daquele ‘carnezinho’ gostoso, em prestações que você pode pagar? E a gente ainda vai dar um ‘descontinho’ nos juros. Está bom?”, anunciou a empresária.

O material faz parte de uma campanha de marketing da varejista, quem em nota oficial divulgada pelo grupo confirmou que 5 milhões de clientes já estão participando dessa iniciativa. Segundo o ceo do Magalu, Frederico Trajano mesmo que a tendência do momento atual seja que as empresas cortem suas linhas, o Magazine Luiza confia na capacidade de pagamento dos clientes da sua base de dados. Por questões estratégias, O grupo não forneceu informações sobre as taxas praticadas, valor máximo de parcelamento e nem os itens mais financiados desde o início da ação.

“Nós sabemos, por meio de nosso sistema de dados e análise, que há mais de 10 milhões de clientes na nossa base que têm todas as condições de honrar seus compromissos. Queremos que essas pessoas saibam que podem contar com o Magalu em todos os momentos, principalmente nos mais difíceis”, argumentou.

Entre os clientes contemplados estão os que visitam as lojas físicas e pagam utilizando carnê como linha de crédito ou possuem o cartão de crédito do grupo nas categorias Ouro e Preferencial. Ao todo, são 1,5 mil lojas no país e 75 unidades delas instaladas na Bahia. Os critérios de concessão do financiamento foram estabelecidos pelo próprio Magalu e pela financeira do grupo, a LuizaCred. Para os consumidores que compram pelos canais online, a varejista afirma que desenvolveu um sistema que identifica aqueles que têm crédito pré-aprovado e concede o financiamento diretamente no carrinho de compras virtual.

A ação acontece em meio ao sobe e desce das ações da empresa, que desde o início do ano, acumulam queda de 63,14%. O papel era negociado a R$ 7,41 na primeira sessão de 2022 da bolsa e encerrou a semana em R$ 2,58. Em junho, a empresária Luiza Helena Trajano saiu da lista de bilionários da Revista Forbes, quando a sua perda de patrimônio acompanhou o desempenho da varejista no mercado de ações e o prejuízo líquido da rede de quase R$ 100 milhões no primeiro trimestre de 2022, reflexo de uma performance enfraquecida das lojas físicas do grupo.

Presidente do Conselho Regional de Economia da Bahia e Conselheiro Federal de Economia do Brasil (Cofecon), Gustavo Casseb Pessoti, ressalta que a estratégia da Magalu em incentivar a compra pelo carnê não é apenas uma medida de diversificar suas linhas de financiamento, mas sim, trazer de volta aquele consumidor que já não tem mais tanto limite no cartão para comprar um produto de maior valor ou até mesmo reacender a chama de um modelo de comércio muito pautado na negociação, no carnê, de todo mês ir à loja, conversar com o vendedor.

“O varejo é fortemente dependente de crédito. E a Magalu está chamando aqueles consumidores, principalmente, os que observam uma importância na marca, uma ligação, capaz de trazer de volta seu cliente para o gasto, o consumo. Aquele que sumiu, entrou na onda do virtual ou se acostumou a reduzir o que compra. O carnê vem assim, de alguma forma, na tentativa de criar um velho novo filão de mercado. É a reaproximação com as pessoas”.

Mas será que o bolso aguenta mais uma parcela? O país tem, atualmente, 10,6 milhões de pessoas desocupadas. Some a esse impacto, uma inflação batendo na casa dos 11,89% e, ao mesmo tempo, uma taxa básica de juros (Selic) que chega já a 13,25% comprometendo mais ainda o poder de compra das famílias. Para Pessoti, a estratégia é de alto risco e pode custar caro para a Magalu.

“Sim, a Magalu é uma empresa consolidada, forte, com bons resultados de lucratividade, embora tenha perdido valores de mercado na bolsa nos últimos tempos. Porém, é uma jogada arriscadíssima fazer um convite aos brasileiros que têm enfrentado o problema do desemprego e em um cenário de inflação muito elevada. A chance da inadimplência em um momento como esse é muito forte”, opina o economista.

Já a head de Varejo e co-head de Equity Research da XP, Danniela Eiger, não nega os desafios do Magazine Luiza que se estendem, na verdade, para o segmento do varejo após passar uma digitalização muito forte que forçou os consumidores a consumirem no canal digital. Se na pandemia, o e-commerce saiu fortalecido, não dá para dizer o mesmo das lojas físicas.

Em meio a desaceleração da demanda, as gigantes nacionais – entre elas, a Magalu, Americanas e Via Varejo – vivem também um momento bastante acirrado no mercado diante da competição com as asiáticas. “Querendo ou não, durante a pandemia, muita gente passou mais tempo em casa e antecipou muito o consumo dessa categoria de duráveis, que são itens que você não compra todo ano. Além disso, tem todo um cenário de competição com players relativamente novos como o Shoppe, que, de fato tem sido bastante agressivo”.

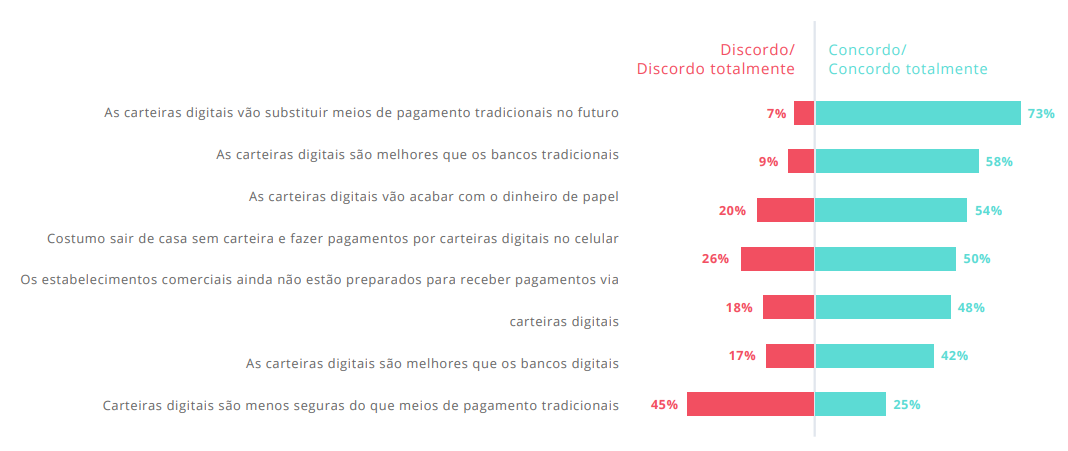

Carteiras digitais

Partner da consultoria boutique de business performance Sponsorb, professor e especialista em Negócios, Transformação Digital e Experiência do Cliente, Fernando Moulin, argumenta que não se pode esquecer que a Magalu é uma marca com décadas de presença no Brasil e possui bastante experiência de atuação no período de inflação, onde houve menos opções de compra para consumidor.

“É muito comum no varejo você precisar de estímulos de crédito para garantir que o consumidor possa fazer compras. Alguns mecanismos de crédito se aplicavam ao contexto macroeconômico desafiador. Retornar ao carnê, eu não diria que é uma nova tendência, mas pode ser uma sinalização de que é o momento para buscarmos saídas não muito convencionais, baseadas em práticas que a gente teve em épocas de maior crise no país”, analisa.

Empresas como a Magalu tem uma expertise em oferecer crédito ao consumidor há muitos anos. No entanto, o que chama atenção, conforme aponta Moulin é que, cada vez mais, as varejistas estão trabalhando suas carteiras digitais, ou seja, criando soluções que impeçam a quebra da jornada de compra e os bancos digitais vinculados à marca, é uma delas.

“Esse movimento traz uma tendência muito relevante. Os bancos digitais possuem operações extremamente lucrativas e, o objetivo dessas soluções é impedir que o cliente busque uma solução com o concorrente, ou que muitas vezes, vá procurar uma solução em outro banco e tenha um relacionamento duplo para realizar aquela compra”.

Fundador da consultoria especializada em varejo Varese Retail e conselheiro de empresas, Alberto Serrentino concorda que as carteiras digitais estão se tornando um elemento importante de recorrência de dados e relacionamento com os clientes. “Muitas empresas estão estudando implementar uma carteira digital no seu negócio, mas isso não é uma medida simples de ser escalonada. Entretanto, para que esse setor volte a crescer de maneira consistente é preciso que haja uma mudança no cenário, que a economia se estabilize, que os juros voltem a cair e a inflação seja controlada”, opina.

Inclusive, os cartões private label – emitidos por grandes varejistas e que só podem ser usados no estabelecimento que o emitiu ou em redes conveniadas – não estão sujeitos à regulação do Banco Central (BC) e, por isso, não são supervisionados. Em nota, o BC afirmou que não tem dados sobre o número de varejistas que ofertam crediário atualmente, além das taxas de juros praticadas.

Mais uma parcela

De acordo com dados mais recentes da Inadimplência do Consumidor divulgados pela Serasa Experian, as dívidas negativadas dos brasileiros somavam até maio desde ano, R$ 278,3 bilhões. O ticket médio nacional de inadimplência do consumidor aumentou 11,2% na comparação de antes da pandemia para cá. Em maio de 2019, o valor de R$ 1.090 pulou para R$ 1.212, no mesmo período de 2022. Entre os consumidores baianos, o crescimento do ticket é ainda mais preocupante. O índice alcançou 35%, quando saiu de R$ 801,27 para R$ 1.082.

“No ponto de vista do consumidor, o melhor momento para assumir uma dívida vai ser quando os juros estão caindo e não o contrário. Porém, cada um acaba tomando sua decisão com base na sua necessidade. A recomendação que fazemos é que ao comprar algo a prazo, é importante que a soma das prestações não ultrapasse 20% da sua renda mensal”, aconselha o economista da Serasa Experian, Luiz Rabi.

Se a compra compromete mais do que o planejado, a chance de ficar inadimplente é inevitável, como reforça Rabi. “Seja no carnê, cartão de crédito ou qualquer outro tipo de crediário, o fato é que tomar crédito esse ano está mais caro do que no ano que passado. Quando as parcelas passam de 20% do valor que você ganha, a possibilidade de se tornar um devedor cresce absurdamente”.

Economista e coordenadora do programa de serviços financeiros do Instituto Brasileiro de Defesa do Consumidor (Idec), Ione Amorim traz mais um alerta importante para quem optar por contratar um crediário: “Fique atento para a cobrança por emissão de boleto ou carnê. O consumidor ainda deve avaliar se a oferta de crédito com a imposição de compra na própria rede é o melhor para ele, e se os preços são competitivos em relação à concorrência. Em meio a uma conjuntura impactada pelo desemprego, inflação alta e redução do poder de compra todo cuidado é necessário para não contrair crédito sem planejamento”, orienta.

Fonte : https://noticias.primeirojornal.com.br/2022/07/va-a-loja-por-favor-magalu-libera-crediario-pre-aprovado-para-10-milhoes-de-clientes/