Cenário de custos em alta exige gestão mais rápida para não ficar fora do mercado.

“Foi preciso desligar o piloto automático dois anos atrás e ligar a direção manual […]. Você tem que ficar o mais ágil possível porque não sabe o que pode acontecer. É o desconhecido que me mantém mais preocupado, em estar pronto para reagir”, disse Mark Schneider, CEO da Nestlé, ao ser questionado por um analista, dias atrás, o que o afligia antes de dormir, num ambiente de inflação disseminada. “Hoje não é uma discussão simples tratar de preços, em alguns casos é uma discussão dura”, dizia a investidores o CEO da Danone, Antoine de Saint-Affrique, um dia antes da fala de Schneider. “E há uma combinação certa e sofisticada [na definição de reajustes], para que não fiquemos fora do mercado”.

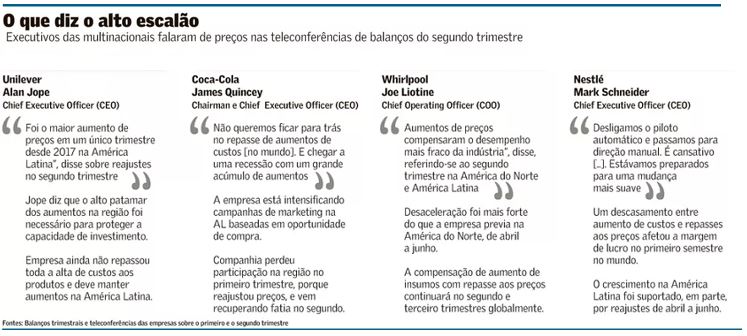

O que se viu nos últimos dias, por horas a fio, em teleconferências de resultados das maiores indústrias de consumo do mundo foi um esforço em tentar mostrar reação ao difícil quadro atual. Os CEOs precisaram se posicionar, em parte, porque analistas colocaram a política de preços e a gestão de custo no centro da discussão.

A crise da pandemia e a guerra no Leste Europeu expuseram a necessidade de as empresas enfrentarem algo que as gestões atuais não haviam encarado até então: uma escalada inflacionária em mercados consumidores muito diferentes, em termos de estruturas de custos, de hábitos, de tolerância a reajustes, e num quadro de estagflação já beirando o risco de recessão. “A inflação não foi um fator complicador em todas as crise recentes. Mas ela é hoje, com tensões convergindo entre o segundo semestre de 2022 e de 2023”, escreveu num artigo na semana passada, Austin Kimson, vice-presidente da consultoria Bain & Company.

Em comum à maioria dos grupos, cujos balanços de abril a junho e do semestre foram publicados em julho, há aumentos de preço nos últimos meses de até dois dígitos (20%), no mundo e na América Latina, para compensar a alta em custos da cadeia de produção – o volume de vendas caiu.

O Brasil foi afetado pelas políticas de reajustes e é citado nas teleconferências pelos executivos de quatro das oito companhias que publicaram resultados. Estão nesse grupo Unilever, P&G, Kimberly-Clark, Nestlé, Danone, Coca-Cola, Whirlpool e Electrolux.

No mundo, cinco das oito companhias subiram preços e venderam quantidades menores de abril a junho, o que tende a reduzir alavancagem operacional e eficiência – apenas Coca-Cola, Nestlé e Danone reajustaram sem perder volume. Em junho, o ministro da Economia, Paulo Guedes, chegou a pedir que comércio e indústria dessem “um freio na alta de preços” e sugeriu atualizar as tabelas só em 2023. Na época, em conversas reservadas, executivos da indústria e do varejo descartaram a hipótese – é preciso recompor venda líquida e margem de lucro.

Analistas, ao comentar a dose dos reajustes, observam que as empresas estão dentro de um cálculo de perda “aceitável” de volume. E reconhecem que a inflação avançou mais do que previam. Ações comerciais têm sido revisitadas em espaço mais curto de tempo, inclusive com mudanças de rotas. Há um visível esforço por parte das indústrias de se agarrarem ao “valor” de suas marcas para sustentar suas estratégias.

Para Marcos Gouvêa, diretor-geral da consultoria Gouvêa Ecosystem, “empresas brasileiras navegam bem por esse cenário, porque é um ambiente que conhecem, mas não é regra”. Observa que “os CEOs, pelo mundo, estão tendo que avaliar mais, testar mais, rever rápido o que não funciona, num ambiente em que consumidor de várias partes do mundo está muito ressabiado e buscando o essencial pelo menor valor possível. E com muito mais opções de marcas”.

A expectativa é que os custos continuem pressionados e os repasses se estendendo pelo restante do ano, de forma disseminada no mundo. O Brasil que chega a representar metade das vendas dos grandes grupos, não deve ficar fora desse cenário.

Na Unilever, por exemplo, o CEO Alan Jope disse a investidores, no fim de julho, que a companhia repassou, até agora, 70% dos aumentos de custos sentidos na América Latina após a pandemia.

Houve aumento de 21,7% nos preços nos países latinos e o volume caiu 4%, com vendas crescendo 17%. Foi o maior reajuste para um trimestre desde 2017 na região. De janeiro a março, os preços já haviam subido 16,4% e o volume encolheu 5,7%. Jope diz que a perda em volume está “muito em linha com as expectativas” e ainda conta que foi preciso fazer esses reajustes na região “para proteger a capacidade de investir nas marcas” – o que também pode ser interpretado como forma de evitar baque maior em rentabilidade, que caiu no trimestre na América Latina.

A decisão de reajustar preços, em um cenário com risco de recessão, também foi citada pelo comando da Coca-Cola a analistas no fim de julho. James Quincey, seu CEO, diz que no mundo a empresa vem tentando não perder o “timing” dos repasses. No Brasil, dados do IPCA/IBGE mostram que refrigerantes e águas subiram quase 11% em 12 meses, até junho. Só em abril, subiram 2%.

“Nós temos hedge [proteção] para as commodities, mas temos visto inflação bem mais ampla no restante. E assim que eles repassam, nós passamos. E já repassamos um bocado. E continuaremos passando em cada país, porque eles são muito diferentes entre si”, disse o CEO da Coca.

É um ajuste fino, cujo risco maior é errar a mão e acabar perdendo mercado. “A maior dificuldade hoje é decidir quando e quanto aumentar preço porque há risco de repassar muito rápido e perder ‘share’ ”, disse Richard Pelz, sócio da Bain na Alemanha, numa apresentação na semana passada sobre os desafios da indústria.

Nos países latinos, de abril a junho houve alta de 12% nos preços do portfólio da Coca-Cola e no valor do “mix” vendido (com efeito da hiperinflação da Argentina), e o volume cresceu 9%. De janeiro a março, já haviam repassado 19%.

Quincey disse que nos países latinos decidiu “alavancar campanhas de marketing atraentes”, depois da companhia ter perdido participação de mercado no início do ano. Após as ações, “as perdas melhoraram”.

Na busca por soluções de efeito rápido, a estratégia de investir mais em marketing vem sendo repetida por outras companhias, como a P&G, dona de marcas como Ariel e Pantene. Sua direção falou recentemente a analistas sobre ventos contrários “significativos” ao longo do ano, mas também citou a “superioridade irresistível” de seus produtos para mostrar “valor” aos compradores. A P&G aumentou preços no mundo em 8% de abril a junho e perdeu 1% em volume de vendas.

“Explorar a marca é uma forma de driblar a desconfiança, criar uma conexão com o consumidor. Mas é difícil saber se isso será bem-vindo num mercado tão pragmático e com marcas próprias mais maduras”, diz Gouvêa. “Uma das questões agora é como proteger o valor da marca e mostrar realmente diferenciação para as marcas de menor preço”, afirma Pelz.

Sobre isso, Schneider, da Nestlé, fez uma ressalva em sua conversa com analistas. Disse que “as cadeias de suprimentos de marca própria também estão sentindo o aperto e alguns deles ainda estão enfrentando problemas para se recuperar”. Para Schneider, tudo “está se movendo muito rapidamente” em relação a preços, hábitos, seguido dos problemas de inflação e da crise da cadeia de suprimentos – ou seja, muitas variáveis juntas ao mesmo tempo. “Geralmente os sistemas de uma grande empresa não estão prontos para isso”.

“Quero dizer, estávamos preparados como todo mundo para uma evolução mais suave”, ressaltando que outros reajustes devem ser feitos no segundo semestre.

Dentro dessa necessidade de saber a hora certa de se movimentar, a Kimberly-Clark, dona das marcas Neve e Intimus, fez ajustes na rota. A investidores, dias atrás, o comando disse que busca trabalhar a questão de forma “ponderada”, mas conta que houve “alguns atrasos dos concorrentes [no repasse] de preço nos países em desenvolvimento e nos emergentes, e com isso a participação de mercado enfraqueceu um pouco”. Isso foi feito com a intenção de priorizar a recuperação de margens de lucro.

“Reconhecemos que avançamos mais rápido do que alguns concorrentes […] E nossas diferenças de preços para eles estão aumentando um pouco”, disse o CEO Mike Hsu. “Estamos mantendo muita atenção a isso agora”. Nos países emergentes e em desenvolvimento, os preços subiram 12% de abril a junho (acima dos 9% geral), enquanto os volumes caíram 6%.

Saint-Affrique, da Danone, disse a analistas que em países como Rússia e Brasil há uma “enorme” elasticidade de volume e preços. Nesses casos, aumentos podem levar uma marca a perder vendas facilmente. “Lugares como EUA ou França há limitada a nenhuma elasticidade […]. Para ser honesto, é um pouco desconhecido o espectro dessa reação”, disse o CEO. A Danone diz que se “prepara para o pior”, olhando a força da marca, do portfólio e a sensibilidade dos clientes. “Isso é para ter certeza de que temos um portfólio pronto caso as coisas fiquem mais difíceis”.

Procuradas pelo Valor para falar dos resultados no Brasil, Danone, Nestlé, P&G, Unilever e Coca, não se pronunciaram. A Kimberly-Clark diz que não comenta dados segmentados e que os resultados do segundo trimestre refletem “os esforços de suas equipes em um ambiente desafiador e dinâmico”.

Fonte : https://valor.globo.com/empresas/noticia/2022/08/08/industria-de-consumo-sobe-precos-perde-vendas-e-preve-mais-reajustes.ghtml