Como previsto, os resultados do quarto trimestre de 2021 das empresas com grande exposição ao e-commerce não empolgaram os investidores. Pelo contrário, mostraram os desafios que as companhias enfrentaram no período e, mais ainda, evidenciaram o que está por vir para as empresas.

Ainda que nenhuma das principais companhias listadas na B3, caso de Magazine Luiza (MGLU3), Via (VIIA3) e Americanas (AMER3), tenha conseguido “brilhar”, as duas primeiras sentiram mais fortemente o impacto da deterioração dos indicadores macroeconômicos, que afetou diretamente as categorias de bens duráveis, enquanto a Americanas acabou se destacando positivamente por ter um portfolio de produtos de maior recorrência, de valores mais baixos, já há mais tempo.

A tendência das empresas, por sinal, é por diversificação de categorias, o que inclusive levou o Magalu a exaltar a expansão para outros horizontes (como roupas e alimentos) e o destaque positivo para o 3P (marketplace) em seu resultado, enquanto a alta no 1P (estoque próprio) foi tímida. Contudo, as margens menores com as novas frentes, as bases de comparação após um 2020 muito forte, o cenário concorrencial e a deterioração macro seguem sendo fatores de atenção e levando a uma maior cautela dos investidores.

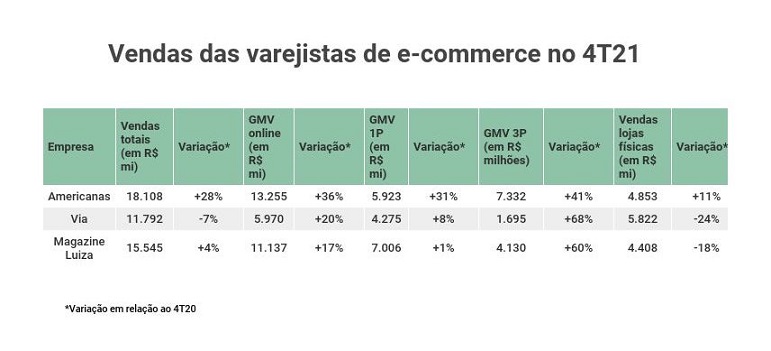

As vendas totais do Magazine Luiza no trimestre, medidas pela sigla GMV, ou volume bruto de mercadorias, somaram cerca de R$ 15,5 bilhões no quarto trimestre, um aumento de cerca de 4% na base anual, quando a expansão sobre mesma etapa de 2020 tinha sido de 66%. A rival Via, por sua vez, divulgou queda de 7% no GMV nos últimos três meses do ano passado, na comparação anual. Já a Americanas se destacou positivamente nas vendas totais, conforme destacado no quadro abaixo:

Como ressaltado acima, entre as três, a primeira a soltar resultados, a Americanas, foi a que mais se destacou positivamente. Isso ainda que, na ocasião da divulgação dos resultados, no final de fevereiro, a companhia tenha sofrido com a interrupção do serviço de e-commerce por alguns dias, o que acabou ofuscando os números de seu balanço.

Conforme destaca a XP, o principal destaque do resultado foi o crescimento de receita, com resiliência das lojas físicas e um crescimento robusto do canal online. Entre outubro e dezembro, o volume total de vendas da Americanas foi de R$ 18,1 bilhões, um crescimento de 28,3% frente ao igual período de 2020, com um crescimento de 36% do canal online e de 11% das lojas físicas (vendas mesmas lojas em alta de 4,1%). No consolidado do ano, o GMV total da Americanas foi de R$ 55,3 bilhões, um crescimento de 32,8%.

O Itaú BBA ressaltou que a varejista manteve a sua jornada de ganhos de participação de mercado, apesar dos ventos macroeconômicos contrários. Seu sólido desempenho tanto nos canais de vendas físicas quando no digital aumentou sua resiliência, apontaram os analistas, em um momento em que alguns concorrentes foram enfraquecidos pelas condições de mercado.

As lojas físicas continuaram abaixo do potencial máximo dado contexto da pandemia e os desafios macroeconômicos, mas em linha com as expectativas. O e-commerce, no geral, ficou um pouco melhor do que o esperado.

Contudo, esse desempenho acima também gerou “efeitos colaterais”. A margem Ebitda (lucro antes de juros, impostos, depreciações e amortizações, ou o Ebitda, sobre a receita líquida) seguiu pressionada, a 11,8%, uma queda de 4,3 pontos percentuais na base anual, principalmente devido à maior participação do online, investimentos no nível de serviço e reforço dos times de dados e tecnologia.

Já no caso da Via, o forte controle de despesas acabou levando a um impacto positivo nas margens, com uma alta de 2,1 pontos na base anual da margem Ebitda, de 5,8% no quarto trimestre de 2020 para 7,9%. Mas nem por isso a visão de analistas para a empresa foi muito promissora, com um especial destaque para os dados de vendas fracos nas lojas físicas, ainda que esperados, sendo colocados como um ponto de atenção.

Os analistas da XP destacaram que a margem ficou acima do esperado, mas também fizeram menção à dinâmica de crescimento de receita, que continua sendo impactada pelo cenário macroeconômico desafiador, forte base de comparação e restrições relacionadas à Covid-19, com declínio geral das vendas, muito impactadas pela baixa de 24% das lojas físicas. Enquanto isso, o canal online cresceu 20%, impulsionado pelo 3P, com alta de 68% na base anual.

O Bradesco BBI revisou para baixo as suas estimativas para a Via após o balanço, além de reduzir o preço-alvo de R$ 6 para R$ 5 (ainda um potencial de alta de 19% frente o fechamento da véspera). Para eles, o conjunto de resultados, no geral, tem o potencial de reforçar as preocupações dos investidores em relação à demanda de eletrônicos e eletrodomésticos e até que ponto isso pode impactar os resultados da Via ao longo dos próximos trimestres.

Além disso, “embora o marketplace tenha tido um bom desempenho em 2021, a diversificação de categorias ainda é muito mais limitada do que em Mercado Livre (MELI34) e Americanas”, destacaram os analistas. Na sessão pós-balanço, as ações fecharam em queda de 4,11%.

Em teleconferência com analistas no dia 10 de março, a diretoria da Via Varejo afirmou que o ano de 2022 começou ainda com os impactos da nova onda de Covid-19. Contudo, destacou algumas notícias positivas, apontando que, a partir do início de fevereiro, iniciou-se uma melhora significativa no fluxo de pessoas e nas vendas, o que vinha se mantendo até então.

3P em alta, margens em baixa

Já a maior decepção pós-balanço acabou ficando com o Magazine Luiza, que viu suas ações caírem mais de 8% após o resultado.

“Em decorrência do período sazonal mais forte, era esperado que a operação de varejo físico voltasse a ter um bom desempenho, porém isso não aconteceu. Vimos um aumento das despesas desproporcional ao nível de retomada das vendas. Já no canal online, a companhia, mais uma vez, reporta bons números sustentados pelo excelente resultado no 3P, mas que não contribuem tanto para a recuperação das margens operacionais consolidadas”, avaliaram os analistas do Banco Inter.

Por outro lado, o Magazine Luiza teve a oportunidade de fortalecer seu ecossistema, integrando as últimas aquisições, bem como demonstrou evolução de seus serviços financeiros garantindo novas fontes de faturamento, complementou a casa de análise.

No trimestre, as vendas totais, incluindo lojas físicas, e-commerce com estoque próprio e marketplace, cresceram 4% na comparação anual, como reflexo mais uma vez do avanço de 60% do marketplace, enquanto o estoque próprio teve modesta alta de 1%, Contudo, houve queda de 18,4% das vendas totais nas lojas físicas; no critério vendas nas mesmas lojas, a queda foi de 22,8%.

Já a margem Ebitda ajustada foi de 2,6% no quarto trimestre, baixa de 2,6 pontos percentuais na comparação anual; em 2021, a margem foi de 4,2%, queda de um ponto percentual.

A queda das vendas nas lojas levou a uma revisão de números para baixo por algumas casas, como o Bradesco BBI, que reduziu o preço-alvo da ação após o balanço, de R$ 11 para R$ 9 (ainda uma alta de 31%), mantendo recomendação neutra. Isso apesar dos analistas saudarem a maior diversificação de produtos nas plataformas da empresa, mostrando também os resultados das aquisições feitas recentemente.

Colocando todos esses pontos na balança, a avaliação é de que as margens em queda devem seguir como uma preocupação.

A recomendação da XP segue neutra para o papel MGLU3, por esperar uma continuidade de resultados pressionados pelo cenário macro no curto prazo, ainda com um preço-alvo de R$ 12 (upside de 75%).

O Itaú BBA ressaltou que, nos últimos dois anos, o Magazine Luiza foi favorecido por um cenário atípico que impulsionou seus números de crescimento e resultados. Agora que esse ambiente se normalizou, vê a empresa sofrendo os impactos de uma base de comparação difícil e a necessidade de readequar sua estrutura para um cenário mais normalizado de operação – levando a algumas despesas pontuais durante o quarto trimestre de 2021 que não foram contabilizadas.

“Apesar da recente pressão sobre o desempenho das ações, não vemos gatilhos de curto prazo para uma recuperação neste momento”, apontaram os analistas. A recomendação da casa para a ação, contudo, segue outperform (desempenho acima da média do mercado) para o papel, também com preço-alvo de R$ 12.

Em teleconferência pós-resultado, Frederico Trajano, CEO do Magalu, apontou o cenário difícil em meio à inflação, ressaltando que a renda média do comprador da empresa é de R$ 2.500, público este que perdeu muito poder de compra. “Um Brasil com impacto inflacionário é um país de poucos”, com exceção dos clientes premium, afirmou. “Esperamos que a situação se normalize rapidamente”, e que haja queda da inflação e distribuição de renda, disse.

Ele afirmou que em janeiro de 2022 houve crescimento de 40% no negócio on-line, fruto de fatores como avanço na base de clientes ativos. Entre outros impactos positivos, citou a melhoria de UX (user experience), que leva a conversão.

Apesar do bom desempenho do online, o executivo disse enxergar uma mudança mais expressiva no cenário macroeconômico apenas no segundo semestre de 2022. Ele ponderou que “pode acontecer de tudo”, mas disse que não espera “grandes surpresas”.

Empresas investem no online, com ajustes

Com muitos desafios pela frente, uma estratégia segue certa: o investimento em experiência do cliente e em digitalização, ao mesmo tempo em que há ajuste nas políticas de forma a sustentar a rentabilidade das operações. Na teleconferência com analistas pós-resultado, a diretoria da Via afirmou que o marketplace e a estratégia omnicanal (abordagem dos clientes por canais diversos) serão fundamentais para impulsionar o crescimento da rede nos próximos anos, trazendo novos clientes e aumentando o lifetime value (valor que o cliente gera à empresa ao longo do tempo) dentro do ecossistema da empresa.

Roberto Fulcherberguer, CEO da Via, afirmou que os vendedores online são o ponto chave da melhora do desempenho da empresa no segmento e também no conjunto.

Enquanto isso, a Americanas promoveu mudanças em políticas para vendedores em sua plataforma em fevereiro. A empresa introduziu um sistema de cobrança de comissão que varia de acordo com a categoria do produto. Antes, o percentual era aplicado de forma linear.

No Magalu, a empresa reviu a política de frete grátis, que em setembro oferecia até 100% de desconto para os vendedores na plataforma. A partir de fevereiro o desconto passou a ser de até 75%. Já a comissão cobrada dos vendedores teve percentual mantido, mas a empresa agregou uma tarifa de R$ 3 a ela, apontou o responsável pelo marketplace do Magazine Luiza, Leandro Soares, “para ficar economicamente viável”.

Segundo Trajano, do Magalu, o cenário macroeconômico atual não muda a estratégia da companhia de expandir seu ecossistema em torno do marketplace, oferecendo serviços completos, incluindo financeiros e de publicidade, para vendedores na plataforma.

Porém, na frente de aquisições, a ordem agora é para que as equipes se concentrem em seu próprios ativos. “Vamos parar um pouquinho com novas operações e focar em fazer o melhor com aquilo que já esta no ecossistema”, disse o CEO.

Os desafios de logística também estão no radar das companhias. Trajano afirmou na teleconferência que, com a alta recente dos combustíveis, intensificada com a disparada do petróleo em meio à guerra na Ucrânia, o maior custo de distribuição será com transporte. Assim, produtos que percorrem grandes distâncias não têm como ser rentáveis. O foco em logística deve se basear em uma base de vendedores descentralizada e local, cada vez mais para fora do eixo Rio-São Paulo.

A XP destacou em levantamento que, apesar do e-commerce não ser o mais impactado dentro do setor varejista com a alta da commodity, as companhias do segmento também devem ser afetadas.

Qual empresa sai fortalecida?

O Credit Suisse reforça que a dinâmica do setor nos próximos meses deve continuar desafiadora. Porém, os analistas do banco apontaram que a Americanas merece uma menção especial como “prova de força” frente os pares após a divulgação dos resultados.

O curto prazo não é a base da visão construtiva sobre o nome, avaliam, mas os analistas do banco suíço acreditam que a “Americanas se destaca um pouco da multidão”. Com isso, na ocasião da divulgação dos resultados, reiterou recomendação outperform (desempenho acima da média do mercado) para os ativos, com preço-alvo de R$ 41,77, um potencial de alta de 21% em relação ao fechamento da véspera.

Em relatório posterior, após rodada de reuniões com investidores locais sobre o setor de varejo, o mesmo Credit reiterou que muitos deles seguem céticos em relação ao e-commerce.

No caso do Magazine Luiza, o Credit avalia que todos os olhos permanecem voltados para a dinâmica de curto prazo. “Os que estão comprados na Magalu acreditam que a empresa ganhará market share [participação de mercado] em eletroeletrônicos com os desafios recentes da Via. Mas isso provavelmente não acontecerá no curtíssimo prazo, na opinião deles”, aponta o banco suíço. Os analistas ressaltam que os investidores ficaram desapontados com a dinâmica das vendas nas mesmas lojas, mas o que mais os incomodou foi a rentabilidade.

Enquanto isso, a Via, entre as empresas de e-commerce, foi o nome mais discutido. Alguns dos investidores ainda carregam uma posição negativa em VIIA3, enquanto o restante busca entender quais serão os próximos passos para a empresa.

“A visão geral é que a empresa foi empurrada para um impasse após o aumento maciço da provisão de despesas trabalhistas anunciado no terceiro trimestre de 2021, que provavelmente continuará consumindo muito caixa ao longo de 2022 em diante. Além disso, os investidores acreditam que a situação do balanço da empresa não é confortável e que limitará a capacidade da Via de investir no crescimento e provavelmente a levará a perda de market share, principalmente no segmento online”, aponta.

Em geral, aponta o Credit, o sentimento em relação à tese de investimento permanece negativo entre os investidores. O banco tem recomendação underperform (desempenho abaixo da média do mercado) para VIIA3, com preço-alvo de R$ 5,50 (ou upside de 31%). Já para o Magalu, a recomendação é outperform, com preço-alvo de R$ 15 (potencial de alta de 118%).

O Citi, por sua vez, tem recomendação de compra para Americanas, ainda que tenha reduzido o seu preço-alvo de R$ 48 para R$ 47 no final do mês de março, ainda uma alta de 36% frente o fechamento da véspera. Após reunião com o time de relações com investidores da companhia, os analistas destacaram a visão construtiva da empresa para 2022 como um todo. A companhia, por sinal, registrou um crescimento do GMV online de 40% em janeiro, versus 20% da indústria em geral.

Os gestores da Americanas destacaram estarem mais construtivos com as margens neste ano com a fintech Ame (aplicativo que surgiu como uma plataforma de cashback) e expectativa de crescimento das lojas físicas. Apesar de verem o cenário macroeconômico como desafiador para o consumo discricionário em geral, a diversificação da Americanas e a sua exposição a itens de “cauda longa” (que envolvem produtos de valores menores, mas que fomentam a recorrência de compras na plataforma) são apontados como fatores positivos.

Já para a Via e para o Magalu, a recomendação do Citi é neutra, com preços-alvo respectivos de R$ 5 (upside de 19%) e R$ 6,80 (queda de 1% frente o último fechamento), destacando a alta exposição da primeira à categoria de eletroeletrônicos. Já para o Magalu, o banco aponta que, embora a gestão da empresa esteja confiante em melhorar suas margens durante 2022, o banco segue cauteloso em meio às incertezas e falta de catalisadores de curto prazo.

Após o resultado, e também destacando as tendências dos canais de vendas, o Morgan Stanley reduziu na última semana a recomendação de Magalu de overweight (exposição acima da média do mercado) para equalweight (exposição em linha com a média do mercado).

Um pilar fundamental da recomendação anterior mais positiva do Morgan foi a tese do crescimento de lojas e alavancagem operacional financiando multicanalidade, marketplace e outras iniciativas de digitalização.

“Nosso ‘exame de saúde’, contudo, mostra falhas nesta tese, com 101% de crescimento de GMV no acumulado em dois anos, mas alta de apenas 6% de vendas de lojas em dois anos. Essa combinação levou a uma queda das margens Ebitda de 4,2 pontos percentuais frente os níveis de 2019 (para 4,2%), com a pressão das lojas superando qualquer aumento de iniciativas mais recentes em fintechs e outros serviços”, apontaram os analistas.

“Vemos visibilidade limitada em torno de quando o equilíbrio de vendas e margens pode se alterar, pois o cenário para eletrônicos permanece pressionado. Enquanto o Magalu vem diversificando sua exposição em categorias, os eletrônicos continuam sendo uma vertical chave para suas lojas e operações de comércio eletrônico de 1P”, avaliam. Além do corte de recomendação, o preço-alvo foi cortado de R$ 13 para R$ 7,50 (ainda uma alta de 9%).

Para Via, a recomendação do Morgan é underweight (exposição abaixo da média do mercado), com preço-alvo de R$ 4 (downside de 4,5%), diminuição em relação aos R$ 5 anteriores. Já para a Americanas, a recomendação é equalweight, assim como para o Magalu, com o target sendo cortado de R$ 43 para R$ 36 (ou potencial de alta de 4%).

Os analistas do Morgan avaliam que, para a Via, o cenário-base é de que a varejista continue sendo um player relevante em suas principais categorias, mas entrar no “top 3” no online provavelmente será mais desafiador. Já para Americanas, os analistas celebram a fusão das lojas físicas e operações online realizada ano passado, mas aguarda esclarecimentos sobre as vendas combinadas da empresa e as perspectivas de margem.

Isso em um cenário em que a concorrência segue sendo monitorada de perto pelos analistas. Enquanto o Mercado Livre (MELI34) se destaca no segmento como um player tradicional, outras companhias como Shopee e Aliexpress ganham cada vez mais expressividade por aqui. Cabe ressaltar ainda que, na semana passada, o Mercado Livre anunciou que investirá R$ 17 bilhões no Brasil em 2022, avanço de 70% ante 2021, como parte da estratégia de crescimento e consolidação dos negócios no país. Já nesta semana, a Shopee anunciou a sua saída da Índia, o que, na visão de analistas, pode levar a varejista asiática a ampliar seus esforços no Brasil.

Desta forma, analistas têm aumentado a cautela com as ações do setor, ainda que, mesmo com os constantes cortes de preços-alvo, haja um potencial de valorização considerável olhando para os targets médios, conforme apresentado no quadro abaixo, com recomendações compiladas pela Refinitiv.

Para a Via, que é vista com maior ceticismo, o potencial de alta frente o preço-alvo se apresenta como maior, mas também deve-se considerar a queda de quase 20% dos ativos no acumulado de 2022 (elevando o potencial de valorização enquanto algumas casas ainda não reavaliam suas projeções). Já MGLU3 acumula queda de 5% em 2022 (ainda que com uma boa recuperação em março); a Americanas, por sua vez, desponta com alta de mais de 11% no ano, sinalizando as visões do mercado mais positivas para os papéis AMER3, que foram reforçadas após o resultado do quarto trimestre de 2021.

Fonte : https://www.infomoney.com.br/mercados/americanas-amer3-magalu-mglu3-ou-via-viia3-qual-saiu-fortalecida-apos-a-dificil-temporada-de-balancos-para-o-setor/