Sorry you have no rights to view this entry!

Fonte : https://www.ecommercebrasil.com.br/noticias/mercado-livre-e-o-maior-e-commerce-da-america-latina

Sorry you have no rights to view this entry!

Fonte : https://www.ecommercebrasil.com.br/noticias/mercado-livre-e-o-maior-e-commerce-da-america-latina

Marcas e varejistas de bens de consumo embalados se adaptaram a um novo normal nos últimos anos em resposta a um cenário de consumo em mudança e a uma cadeia de suprimentos cada vez mais volátil. Os consumidores também fizeram mudanças significativas em seus hábitos de compras, demonstrando uma maior preferência por comprar itens de mercearia do dia-a-dia on-line com a expectativa de opções de coleta ou entrega no mesmo dia. Essas mudanças, quando combinadas com a escassez de mão de obra, pressionam ainda mais um ecossistema de varejo já frágil.

Um ajuste que os varejistas fizeram para acompanhar o aumento do tráfego digital é a adoção do micro-atendimento, “uma estratégia que coloca instalações de armazenamento de pequena escala em locais urbanos densamente povoados mais próximos do consumidor para melhorar os prazos de entrega”, segundo a Warehouse Anywhere. Muitos varejistas adotaram uma abordagem proativa ao criar centros de micro-atendimento (MFCs) no local para acompanhar a demanda on-line sem esgotar as prateleiras das lojas.

O “Armazém do Futuro” está se tornando uma palavra-chave comum nas notícias do setor, com discussões sobre sua capacidade de curar esses pontos problemáticos emergentes no varejo. Mas o armazém do futuro é uma solução de tamanho único?

A capacidade de entregar pedidos rapidamente mudou completamente a forma como os consumidores compram e como as lojas gerenciam seus estoques. Os MFCs fornecem a agilidade necessária para acompanhar a demanda online e a capacidade de configuração em apenas alguns meses. Além disso, sistemas automatizados, como soluções de visão computacional para monitoramento de estoque, podem ser instalados sem expandir a área de cobertura da instalação. Hoje, os MFCs atendem a várias classes de comércio varejista – incluindo mercearias, lojas de conveniência, drogarias, mercadorias em geral e lojas de departamento.

Varejistas com visão de futuro, incluindo Kroger e Walmart, perceberam o potencial dos centros de micro-atendimento, abrindo vários seus próprios nos últimos dois anos. Como resultado desse investimento, a Kroger pode oferecer suporte a serviços de entrega no centro e no sul da Flórida em menos de 30 minutos a partir do pedido. As novas instalações da Kroger também possibilitaram a expansão do serviço de delivery pela primeira vez no Nordeste.

Para o Walmart, a construção de centros de micro-atendimento faz parte de uma estratégia maior de entrega de última milha. A estratégia valeu a pena , com o megavarejista aumentando a capacidade de coleta e entrega em 20% no ano passado, com planos de expansão adicional de 35% em 2022.

Há uma variedade de razões pelas quais as marcas estão optando por construir centros de micro-atendimento durante esse período tumultuado para a cadeia de suprimentos. Os benefícios desses centros ajudam a mitigar alguns dos pontos problemáticos para os clientes, além de aumentar a velocidade com que as prateleiras são reabastecidas na loja e online.

Por exemplo, os MFCs permitem que os varejistas retenham dados relacionados a compras online, tornando-os adequados para a implantação de tecnologias preditivas que podem manter os itens sob demanda em estoque. Além disso, ao alavancar a automação em conjunto com a força de trabalho física, os centros de micro-atendimento ajudam a reduzir o tempo necessário para coletar e empacotar um pedido, o que aumenta a produtividade geral e reduz o custo para atender cada pedido.

De acordo com a CB Insights , o micro-atendimento pode reduzir drasticamente os custos indiretos associados a um pedido porque esses centros são normalmente construídos em áreas urbanas mais densamente povoadas. Isso torna a entrega de última milha mais eficiente e econômica, reduzindo os custos de transporte e aumentando a velocidade de entrega. Em muitos casos, é por isso que os centros de micro-atendimento estão se tornando uma evolução natural da cadeia de suprimentos.

Antes da pandemia, apenas 4,3% das vendas de supermercado eram online , segundo a Mercatus. Estima-se agora que os pedidos de supermercado on-line representarão 21,5% do total de vendas de supermercado até 2025, tornando o comércio eletrônico uma força motriz para mercearias e varejistas investirem em tecnologia “mais perto de casa”, como os MFCs.

Em geral, os consumidores se acostumaram a uma experiência de compra mais instantânea. Da entrega de supermercado no mesmo dia à compra on-line no mesmo dia e retirada na loja, a capacidade de mercearias e varejistas de fornecer uma viagem de compras rápida e perfeita – com substituições mínimas – é um fator decisivo para muitos consumidores.

A decisão de investir e construir um centro de micro-atendimento é apenas uma das muitas opções para lidar com o aumento do comércio eletrônico e das compras omnicanal. Tudo se resume a garantir que os clientes obtenham os produtos que desejam quando desejam.

Embora o micro-atendimento possa resolver alguns desafios de um ambiente de varejo em constante mudança, os varejistas nunca devem subestimar a importância e o poder de ter dados precisos e em tempo real sobre o estoque nas prateleiras. É importante que mercearias e varejistas fiquem à frente da curva e adotem métodos automatizados para entender o que está nas prateleiras da loja e do armazém.

Os varejistas devem avaliar soluções baseadas em tecnologia, como visão computacional e inteligência artificial, para desenvolver uma versão digital da loja física. Isso informa alertas de falta de estoque para que as lojas possam reabastecer rapidamente os itens que estão acabando.

Por sua vez, os consumidores estão mais propensos a encontrar tudo o que precisam em uma única viagem sem substituições. Além disso, os varejistas podem estar em uma posição mais forte para oferecer uma experiência robusta de e-commerce aos seus clientes, evitando o problema da “subestação”, que ocorre quando os clientes podem pedir itens que não estão na prateleira no momento do pedido. .

Os centros de micro-atendimento podem não ser uma solução única para o aumento do comércio eletrônico, mas abordam alguns dos problemas que surgiram nos últimos anos. O ecossistema de varejo está pronto para a disrupção, tanto dentro quanto fora da loja física, e os varejistas precisam aderir rapidamente às tecnologias em rápida evolução para acompanhar o ritmo.

Fonte : https://www.ecommercebrasil.com.br/noticias/micro-atendimento-e-a-chave-para-o-varejo-digital-sem-atrito/

Assinatura do serviço de benefícios vai custar R$ 14,90 no plano mensal; empresa alega alta nos custos.

A partir de 20 de maio, o Amazon Prime, programa de benefícios da gigante do varejo, passará de R$ 9,90 para R$ 14,90, uma alta de 50,5%. Já a anuidade irá de R$ 89 para R$ 119, aumento de 33,7%. Para os membros que já assinam o Prime, o reajuste será aplicado a partir de 24 de junho de 2022, na data da próxima renovação de assinatura mensal ou anual.

A Amazon argumenta que o programa tem o mesmo preço desde que foi lançado em 2019 mesmo com todos os investimentos no Brasil, e que o anúncio vem com a “expansão dos benefícios e aumento de custos operacionais gerais”. “Até 19 de maio, todos os novos clientes que assinarem o plano Anual ou membros mensais que converterem sua assinatura para a Anual poderão aproveitar o preço atual de R$ 89/ano pelos próximos 12 meses”, complementa.

A companhia diz ainda que continua a investir no Amazon Prime e que, nos últimos anos, adicionou milhões de produtos disponíveis ao programa com frete grátis, além de ofertas e descontos. “O frete grátis em dois dias foi expandido de 90 para mais de mil cidades e, em 2021, lançamos a entrega Prime grátis em um dia, agora disponível em mais de 100 cidades”, afirma a companhia, em nota. A empresa lembra também que, em setembro, será lançada a série ‘O Senhor dos Anéis: Os Anéis de Poder’, aguardada pelo público da triologia do cinema.

O aumento foi anunciado depois que a Amazon perdeu US$ 210 bilhões em valor de mercado após o pior dia da empresa no mercado financeiro desde 2006. A queda de 14,05% da companhia ocorreu após a fraca estimativa de crescimento para o próximo trimestre.

No último trimestre, a Amazon registrou prejuízo de US$3,8 bilhões – no mesmo período do ano passado, o lucro foi de US$ 8 bilhões. A perspectiva para a divisão de varejo da gigante é negativa por várias razões. Uma delas é a reabertura de lojas físicas, o que devolveu à gigante concorrentes que antes estavam adormecidos pela pandemia. A companhia também enfrenta alta nos custos. Um desses elementos é a inflação no preço dos combustíveis, o que influenciou em toda a cadeia de entregas e serviços. Pressões inflacionárias também devem reduzir o consumo em diferentes países.

“Hoje, como não estamos mais buscando capacidade física ou de pessoal, nossas equipes estão totalmente focadas em melhorar a produtividade e a eficiência de custos em toda a nossa rede de atendimento. Isso pode levar algum tempo, principalmente porque trabalhamos com pressões inflacionárias e da cadeia de suprimentos em andamento, mas vemos um progresso encorajador em várias dimensões da experiência do cliente”, explicou Andy Jassy, presidente da Amazon, no relatório enviado a investidores.

O Amazon Prime oferece uma série de benefícios aos seus assinantes, entre eles acesso ao serviço de streaming. A categoria também passa por aumento de custos, alta competitividade e dificuldade na retenção de assinantes.

Os serviços de streaming gastaram US$ 50 bilhões em novos conteúdos no ano passado, em uma tentativa de atrair ou reter assinantes, segundo a pesquisadora Ampere Analysis. Isso representa um aumento de 50% em relação a 2019, quando muitos dos serviços de streaming mais recentes foram lançados, sinalizando a rápida escalada das chamadas “guerras de streaming”.

A Netflix conseguiu aumentar os preços das assinaturas nos Estados Unidos, Reino Unido e Irlanda, para financiar a produção de conteúdo e o crescimento em outras partes do mundo, como a Ásia, observou Michael Pachter, analista da Wedbush.

Fonte : https://www.terra.com.br/noticias/tecnologia/preco-do-amazon-prime-vai-subir-505-a-partir-de-20-de-maio,ce842ffa3837fe4e4a687c24ec289c15xwi8qvc5.html

Lojistas criticam atrasos após grupo elevar venda para ganhar mercado – equipe foi criada para gerenciar a crise

A plataforma de venda on-line Shopee, controlada pela Sea Limited, de Cingapura, está enfrentando uma série de problemas em sua logística no Brasil, apurou o Valor. Crescimento acima da capacidade de gerenciamento, excesso de ações comerciais em curto espaço de tempo – para tentar acelerar tráfego de clientes e vendas – e estrutura de transporte e atendimento insuficientes obrigaram a companhia a montar um plano de ação, dizem fontes.

São gargalos na operação num momento em que aumenta a pressão dos rivais sobre os “marketplaces” estrangeiros, inclusive a Shopee, que importam itens da Ásia – numa estratégia liderada pelas principais plataformas on-line brasileiras, como antecipou o Valor semanas atrás.

Nas últimas semanas, o Valor conversou com lojistas, transportadoras, consultores e funcionários da Shopee, sob condição de anonimato, para traçar um histórico dos problemas e das ações tomadas para reduzir o gargalo nos serviços. Uma equipe de gestão de demanda criada pela Shopee trabalha no assunto e há reuniões semanais entre esses funcionários e as transportadoras para ajustar as medidas tomadas.

As dificuldades começaram a aparecer, principalmente, após novembro, quando a empresa decidiu lançar ações comerciais de grande porte em curto espaço de tempo. Foram quatro datas, com frete grátis em certos itens, e promessa de entrega rápida, no intervalo de cerca de 45 dias (campanhas de 11/11 e 12/12, além de “Black Friday” e Natal) que levaram a um acúmulo de pedidos, dizem fontes. “Eles deram um passo maior que a perna, e a situação foi piorando após outubro. Entre novembro e dezembro, foram quatro, cinco vezes mais pedidos [que o ano anterior], e eles não estavam preparados”, diz um prestador de serviço logístico para a Shopee.

A cada data nova criada, em volume de pedidos, era uma espécie de “mini-Black Friday”. “Nós fomos administrando dentro da logística acertada com eles e, de repente foi um ‘boom’. Para a ‘Black’ normal, de todos os anos, a gente se prepara por meses, e isso não é á toa. Porque dá problema se não se programar”, afirmou.

Outro parceiro da Shopee diz que, como a empresa tem alta concentração de encomendas de itens leves (miudezas de baixo preço), eles precisam de grandes quantidades para gerar venda. “A questão é que isso enche galpão, sobrecarrega a equipe e empata a vazão”, afirma ele. Segundo três fontes, pelo menos duas transportadoras – CargoBR e J&T Express – fecharam acordos recentes com a Shopee para acelerar entregas e tentar melhorar o nível de serviços.

A J&T virou parceira neste ano e a CargoBR entrou na segunda metade do ano passado. Além delas, entre as grandes que já operam para a Shopee estão Total Express, Sequoia, Loggi, Rede Sul e Correios (por onde passa a maior parte dos envios). Vendedores têm ido ao site Reclame Aqui, plataforma voltada a consumidores, para pedir solução de atrasos em coletas de pedidos. Eles dizem que boa parte dos problemas com a Shopee se concentra no atendimento da Sequoia. “Eles são o segundo maior contrato da Shopee, só perdem em envios para os Correios, e quando os pedidos dispararam, proporcionalmente quem sentiu o baque mais foi a Sequoia”, diz uma fonte a par dos contratos.

A estratégia que tem sido adotada é congelar a conta da plataforma quando os pedidos de retirada junto à Sequoia se acumulam. “Alguém sabe como faço para tirar a Sequoia da minha conta Shopee?”, diz um deles, num grupo de mensagens formado por vendedores que o Valor teve acesso. “Pus a conta em modo férias [paralisa a chegada de pedidos por certo período] pois não aguentava mais as reclamações no chat. Aparece pedido entregue [ao cliente], mas que não foi enviado pela Sequoia”, diz um lojista, na semana passada, num grupo reunido no Telegram, com 2,2 mil lojistas. Neste domingo, eram 2,9 mil menções no grupo em críticas à Shopee. Mercado Livre tinha menos da metade, sendo bem maior que a rival – bancos calculam que a Shopee venda no Brasil (em valor que passa pela plataforma) entre R$ 10 bilhões e R$ 12 bilhões ao ano, e Mercado Livre fez R$ 68 bilhões em 2021.

De acordo com Anderson Candido, dono de uma loja de produtos naturais na Shopee, há falhas de processos. “O cliente vê a demora para entregarem, cancela o pedido e pede estorno. Só que a encomenda chega dois, três dias depois. E aí, o cliente fica com o produto e o dinheiro. E nós ficamos com o prejuízo”, diz.

Reclamações de lojistas não são incomuns – muito menos relativos à entregas on-line no Brasil. Mas as reações conjuntas das empresas a isso só ocorrem quando o cenário é mais crítico. O Valor apurou que a Sequoia vem tratando há meses dos problemas junto à Shopee – há reuniões semanais sobre o assunto. Foi criada área específica de atendimento na Sequoia, com cerca de 70 pessoas, para lojistas da Shopee por causa dos problemas. Vinte e cinco equipamentos de separação de pedidos, que seriam distribuídos para toda a base de clientes da Sequoia, hoje estão voltados só para dar vazão às encomendas da Shopee.

A ação da Shopee nesta semana, quando o varejo realiza campanha promocional batizada de Semana do Consumidor, foi desenhada com prazo de entrega (em dias) até duas vezes maior daquele do fim de 2021, apurou o Valor. Isso tende a reduzir as pressões na sua estrutura. “Houve melhora no nível de serviço nas últimas semanas, depois que montaram uma equipe focada, mas não normalizou ainda. Eles foram agressivos e subestimaram a demanda. O trabalho que dá para entregar um fone de ouvido é o mesmo de entregar um celular, que vale muito mais. Só que eles entregam muito mais fones que celulares”, disse um parceiro logístico.

Vista como uma ameaça às plataformas brasileiras, a Shopee incomoda as grandes cadeias locais pelo seu crescimento e também pelo volume de importados oriundos da Ásia. Em 2021, o Procon-SP questionou a Shopee sobre a autenticidade de seus produtos. A empresa disse na época que está comprometida com a lei.

Fontes próximas à empresa negam gargalos e citam “transformações para se adequar à expansão”. Dizem que as reuniões entre transportadoras e a empresa são normais e que 85% das vendas no Brasil são de lojistas locais. E vai manter os Correios como parceiro, apesar de estar migrando, desde janeiro, parte dos lojistas atendidos pela estatal para a sua operação de entrega própria, a Shopee Express.

Migrações desse tipo levam um tempo para ficar redondas, mas fonte próxima à empresa diz que a evolução é boa. Em nota ao Valor, a Shopee afirma que à medida que cresce, está oferecendo “mais opções de parceiros logísticos aos vendedores brasileiros para otimizar a coleta e a entrega de produtos aos consumidores”. Afirma que em breve terá “novas opções logísticas” e que todos os parceiros logísticos devem seguir os altos padrões de serviço” da empresa. Diz ajudar no empreendedorismo e “oferecer uma experiência segura, fácil e divertida de compras”.

O CEO da Sea, Forrest Li, disse a analistas em março que a Shopee Brasil registrou mais de 140 milhões de pedidos no quarto trimestre, avanço de 400% frente a 2020, e cerca de US$ 70 milhões de receita, alta de 326%. Também destacou que, apesar dessa melhora, atingiu um prejuízo antes de juros, impostos, amortização e depreciação de cerca de R$ 10 (US$ 2) por pedido no Brasil, uma melhora de 40% em um ano. No mundo, a perda por pedido foi de US$ 0,45.

Entre novembro e dezembro, a empresa começou a operar, inicialmente na fase de testes, a sua primeira área de “cross-docking” no Brasil. O local fica em Barueri (SP) e faz a armazenagem para despacho em poucas horas, diferente de um centro de distribuição. A ideia com o espaço é acelerar as entregas, mas ele ainda opera em fase de testes. Com novos pontos de armazenagem de apoio, a Shopee quer criar por aqui uma espécie de Mercado Envios, o modelo próprio de entregas do Mercado Livre. Não à toa, quem lidera a logística na Shopee é Rodrigo Calderaro, que saiu do Mercado Livre em junho para ir para a Shopee, para montar uma estrutura local.

Procurada, a Sequoia não se pronunciou.

Fonte : https://valor.globo.com/empresas/noticia/2022/03/14/shopee-enfrenta-gargalos-na-logistica.ghtml

No geral, a lista é composta de 1. Mercado Livre (30%), 2. Americanas (16%), 3. Amazon Brasil (12%), 4. Magazine Luiza (11%) e 5. Shopee (8%). O percentual se refere apenas aos 10 principais players e representa a audiência desses sites.

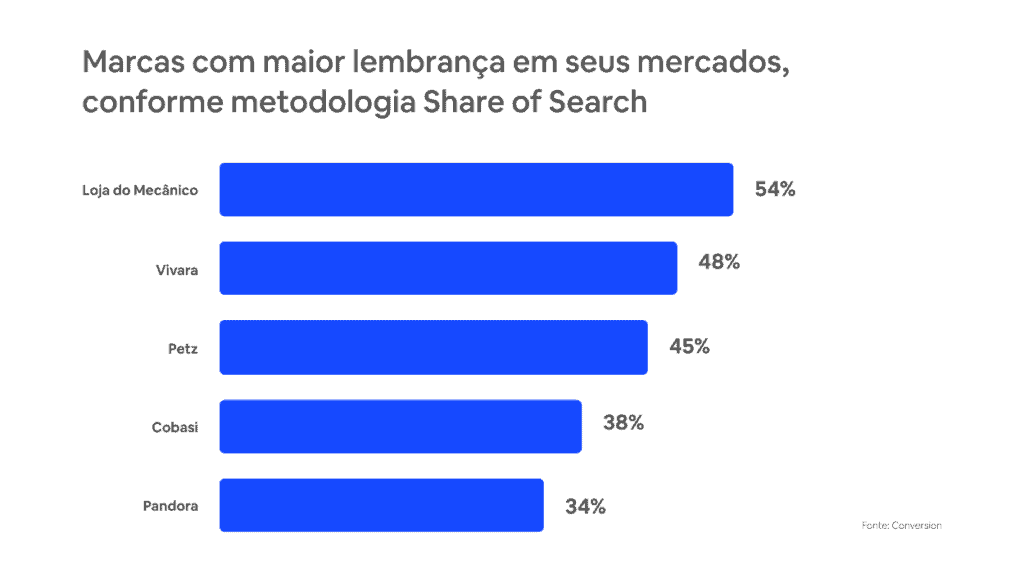

Share of Search e as marcas com maior participação de mercado (market share)

Também disponibilizamos a lista dos maiores e-commerce de importados em nosso guia de e-commerce cross-border, o setor que mais cresceu no último ano.

A métrica do Share of Search é a parcela de busca de uma marca dentro da categoria de consumo em que ela atua. A fórmula para calcular o Share of Search é dividir o volume de buscas por uma marca pelo volume total de buscas de todas as marcas daquele segmento. O fato importante sobre ela é que a parcela de buscas é preditiva em relação ao market share, conforme demonstrou estudo de Les Binet.

Em nosso estudo, analisamos o Share of Search de todos os principais setores do e-commerce brasileiro. Analisando esses dados, notamos que muitos setores são dominados por um ou dois players. Exemplo disso é o mercado de pet, que concentra 83% entre Petz (45%) e Cobasi (38%), ou o de joias e relógios, que tem 82% do share em Vivara (48%) e Pandora (34%). Porém, o líder absoluto é a Loja do Mecânico, maior e-commerce de ferramentas & acessórios, com 54% do seu segmento.

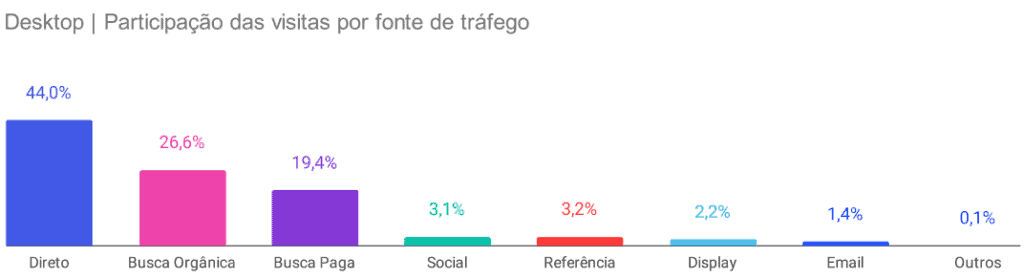

A participação em nosso relatório e rankings é feita a partir do volume estimado de audiência dos sites, conforme metodologia que apresentamos. A audiência, por sua vez, é composta de canais de tráfegos que enviam visitantes para cada e-commerce. A principal forma de entrada é o chamado “tráfego direto”, que é geralmente quando a pessoa digita o endereço da loja,

Logo em seguida, o tráfego de busca orgânica (26,6%) e paga (19,4%) vêm respectivamente na segunda e terceira posição. Podemos dizer que as buscas são o mais importante canal para o e-commerce, porque elas revelam a intenção do consumidor e canalizam a demanda para as lojas virtuais. Inclusive, nas próprias lojas virtuais, o buscador é fundamental.

E, acima de tudo, o importante é proporcionar uma excelente experiência do usuário, fazendo com que o seu visitante queira gastar tempo navegando em seu site, garantindo uma probabilidade maior de retorno. Este é, aliás, o princípio do SEO Experience, a nova geração de otimização de sites.

Além de tráfego e boa experiência, é importante ter um mix de produtos robusto em seu nicho, precificação competitiva, frete rápido e ser uma marca amada pelos consumidores. Fácil?

Certamente não, mas a oportunidade está aberta a todos!

Fonte : https://www.conversion.com.br/blog/relatorio-ecommerce-mensal/

Os principais varejistas virtuais no país receberam um total 1,72 bilhão de acessos no mês de dezembro. O número ficou próximo da média mensal de 2021, de 1,75 bilhão de acessos. Em relação ao mês anterior, período da Black Friday, dezembro teve uma baixa de 14,76% na audiência do e-commerce no Brasil. Os dados são do Relatório Setores do E-commerce, da Conversion, agência de Search Engine Optimization (SEO).

De acordo com análise da Conversion, mesmo com o investimento e a demanda em queda em dezembro, algumas empresas cresceram, enquanto outras acompanharam a tendência de queda.

O site de compras de viagens Booking ganhou oito posições, assumindo a nona posição no ranking nacional do e-commerce em número de acessos. Ele é o único do setor de Turismo na lista.

Além do Booking — dentro do Top 10 de acessos — apenas a Shopee aumentou a visualização de seu site no mês. O Extra, por sua vez, saiu do grupo dos dez maiores sites e perdeu dez posições no ranking. Observou-se, ainda, que Amazon e a Shopee, ganharam, cada uma, uma posição.

De acordo com o estudo da Conversion, a lista dos dez maiores sites de comércio eletrônico em número de acessos tem em primeiro lugar o Mercado Livre, com Americanas na segunda posição e Amazon Brasil na terceira. Eles são seguidos por Magazine Luiza, Shopee, Casas Bahia, AliExpress, Netshoes (que também pertence ao Magazine Luiza), Booking e Samsung.

O relatório mostra que, em média, cada brasileiro acessou sites de e-commerce no mês cerca de oito vezes. Cada acesso, por sua vez, pode ter a visualização de muitas páginas.

O canal preferido para chegar às lojas é o “direto” (quando se digita o endereço da loja): ele representa 44% dos acessos. A busca orgânica (quando o cliente procura pelos produtos no Google), ficou com 26,6%. Já a busca paga (quando os clientes acessam os anúncios do site de busca) representou 19,4%. O tráfego de redes sociais representa apenas 3,1%.

Fonte : https://www.ecommercebrasil.com.br/noticias/e-commerce-acessos-dezembro/

Sorry you have no rights to view this entry!

Fonte : https://corporate.showmetech.com.br/trafego-do-shopify-ultrapassa-a-amazon/

Sorry you have no rights to view this entry!

Fonte : https://www.ecommercebrasil.com.br/noticias/americanas-com-a-atencao-aos-sellers-e-os-aprendizados-da-pandemia/

Mercado Livre anunciou um programa de fidelidade que dá acesso a descontos nas entregas e em assinaturas de streaming. A assinatura custa a partir de R$ 13,90 mensais e proporciona ao consumidor o “Nivel 6” de benefícios, que antes era alcançado apenas pelos usuários mais frequentes do e-commerce, que utilizam a conta ou efetuam pagamentos via Mercado Pago.

Agora, com a “oferta exclusiva”, o cliente Nivel 6 terá o streaming da Disney + e Star +. Também haverá desconto de 45% no frete de produtos abaixo de R$ 79.

Esses benefícios se somam à proposta de entretenimento do programa de fidelidade, por meio do qual o usuário também tem descontos nas assinaturas de HBO Max, Deezer e Paramount +.

O passo do Mercado Livre vai no mesmo sentido da concorrente Amazon, que disponibiliza por R$ 9,99 seu streaming próprio, Amazon Prime, frete grátis nas compras, além de acesso ao serviço de streaming de músicas da empresa, o Amazon Music. A concorrente brasileira Via também já tem promoções com oferecimento do streaming da Paramount +.

Fonte : https://www.ecommercebrasil.com.br/noticias/mercado-livre-assinatura-desconto/

Desde os primórdios da internet comercial já se sabe: qualquer empresa, independentemente da área de atuação, também é uma empresa de mídia. Primeiro foram os websites, depois vieram as redes sociais e os aplicativos. Saber apresentar-se no mais importante dos meios de comunicação é essencial para todo e qualquer negócio.

Mas algumas companhias estão levando a ideia muito mais longe. A parte do negócio da Amazon que mais cresce não tem a ver com varejo nem com os serviços de computação na nuvem da AWS: a Amazon está se transformando em uma potência da mídia.

No Brasil, um movimento semelhante está sendo liderado pelo Magalu. A companhia recentemente comprou três hubs de conteúdo – Canaltech, Steal the Look e Jovem Nerd.

Por que a gigante do varejo estaria entrando na área de conteúdo? Porque o Magalu já entendeu que o sucesso de seu negócio cada vez mais passa por comportar-se como uma empresa de mídia.

Um jornal ou uma emissora de TV vendem seus espaços publicitários para sustentar a produção de conteúdo. Para as empresas de comércio eletrônico, o objetivo é um pouco diferente: os anúncios não só trazem novas receitas como também que ajudam a vender mais.

Para descrever a estratégia do Magalu com a aquisição das startups de conteúdo, Leonardo Corrêa, gerente de publicidade da empresa, fala em “monetizar a audiência”.

“Quando a gente começa a adquirir empresas de conteúdo, estamos aumentando o nosso inventário [de espaços publicitários] e temos novas fonte de tráfego. São pessoas que podemos converter em clientes”, afirma Corrêa.

O Magalu ainda é um varejista. Mas a internet mudou e continua mudando o negócio do varejo. A concorrência está a um clique de distância, ou a um toque na tela do celular. Para vender mais, é preciso ter mais audiência. E é aí que entram os portais de conteúdo.

Com a compra recente de três empresas (Canaltech e Jovem Nerd, focados em tecnologia, e Steal the Look, de moda e decoração), a intenção da companhia é criar mais caminhos que levem ao site ou ao app do Magalu.

Corrêa aponta que o site Canaltech recebe 25 milhões de visitantes únicos por mês. Já o canal do YouTube do Jovem Nerd contabiliza mais de 1 bilhão de visualizações desde sua criação.

“Entendemos que a aquisição recente do Jovem Nerd é subapreciada”, diz um relatório recente do Bank of America. “Acreditamos que o site tem um posicionamento único como portal de comunicação para dezenas de milhares de desenvolvedores de software brasileiros.” Os analistas do banco acreditam que o site possa ajudar até mesmo no recrutamento de programadores.

Mas o objetivo primordial não é esse. Os portais também representam uma exposição muito maior para as marcas e vendedores que anunciam no Magalu.

“No segmento de tecnologia, com esses dois novos portais, nosso alcance foi multiplicado por dez vezes”, afirma Corrêa. É uma via de duas mãos: as startups de conteúdo trazem potenciais clientes e ao mesmo tempo ampliam a visibilidade dos anunciantes do Magalu.

A ideia de vender publicidade dentro de sites de comércio eletrônico não é nova. Assim como os supermercados cobram pela localização mais nobre dentro das lojas, há muitos anos as empresas de ecommerce destacam links patrocinados no resultado das suas buscas.

As dúvidas de Bezos

Mas um nome famoso não estava convencido disso: Jeff Bezos. No recém-publicado livro “Amazon Sem Limites”, o jornalista Brad Stone relata que o fundador e agora ex-CEO da Amazon considerava links pagos uma “quebra de confiança” na relação com o consumidor.

“Para Bezos, a santidade da experiência do cliente tinha precedência absoluta sobre quaisquer relações de negócios ou eventuais incrementos no balanço”, escreve Stone.

Foi só com muita insistência de executivos da companhia que Bezos aceitou expandir essa unidade de negócios. Hoje, ela é a que mais cresce dentro da Amazon.

A rubrica de “outros” – que significa essencialmente a venda de publicidade – gerou US$ 6,9 bilhões em receitas para a gigante varejista no primeiro trimestre deste ano. Foi um crescimento de 77% em relação ao mesmo período do ano passado.

Ter visibilidade na Amazon é fundamental. Desde 2018, a maioria dos consumidores americanos começa suas pesquisas por produtos usando o site ou o app da varejista, em detrimento do Google.

Isso significa um mercado enorme para links patrocinados, além da oportunidade de anunciar produtos que nem sequer são vendidos na Amazon, como seguros ou carros.

Com mais de 25 anos de história e um conhecimento profundo de seus clientes, a empresa começa a rivalizar com Google e Facebook – as duas maiores potências da publicidade on-line – na capacidade de apresentar a oferta certa para o cliente certo.

No longo prazo, a estratégia do Magalu é semelhante. Hoje, marcas ou vendedores do marketplace podem comprar anúncios nas propriedades da varejista ou nos sites parceiros.

O Magalu também faz um trabalho parecido com o de uma agência de publicidade, planejando a exposição dos anúncios nessa rede própria e nas do Google e do Facebook.

As possibilidades só estão começando a ser exploradas, diz Corrêa. “Posso fazer uma campanha de casa conectada, unindo tecnologia e decoração, atingindo o público do Steal the Look, por exemplo.”

Lives de compras

A mais nova fronteira da simbiose entre conteúdo e comércio é o que vem sendo chamado de “live commerce”. São lives dedicadas exclusivamente a mostrar e promover produtos em transmissões ao vivo pela internet.

Como muitas das novidades do comércio eletrônico, o “live commerce” surgiu na China. A estimativa é que essa modalidade movimente US$ 60 bilhões neste ano. Um levantamento da consultoria AlixPartners indica que dois terços dos consumidores chineses compram pelo live commerce atualmente.

O marketplace Taobao, do grupo Alibaba, é o líder dessa nova categoria e tem seus próprios influenciadores. Como tudo o que diz respeito ao mercado chinês, os números são estarrecedores.

Viya Huang, a mais popular celebridade do ecommerce, tem mais de 80 milhões de seguidores no Taobao Live. No Dia dos Solteiros de 2019, o equivalente chinês da Black Friday, estima-se que ela tenha vendido cerca de US$ 45 milhões em suas transmissões.

Uma sessão de live commerce é um misto de comercial, review e bate papo. O público pode tirar dúvidas, pedir para que certas funções sejam detalhadas ou que uma peça de roupa seja vestida, por exemplo.

A novidade já começa a aparecer no mercado americano – como a plataforma Amazon Live – e está no radar do Magalu, afirma Corrêa. Ao que tudo indica, vai ficar cada vez mais difícil distinguir onde termina o entretenimento e onde começam as vendas.

Fonte : https://www.infomoney.com.br/negocios/quando-o-entretenimento-se-transforma-em-venda-empresas-de-e-commerce-apostam-no-conteudo-para-aumentar-o-faturamento/